- 株式?FX?仮想通貨?投資の選択肢が多すぎて何から始めればいいかわからない。

- 投資で失敗したくない。

- 投資に関する正確で深い知識を身につけたい。

投資は複雑で、初めに何をしたらいいのか理解することが一苦労といったことがよくありますよね。

どの投資が自分に合っているのか、どうすれば賢明な投資判断ができるのか、多くの人がこのような疑問を持っているのではないでしょうか。

私も、数々の投資手法を実践し、失敗も重ねながら、深い知見と経験を培ってきました。

情報収集には本当に手間がかかりましたよ。。。

この記事では、当ブログが資産運用に対してどのようなスタンスを取っているのか、そしてあなたにとってどのような価値を提供しているのかを解説してみました。

私のブログが、あなたの投資における指針の一助となれれば幸いです。

信頼性の高い情報を発信し続けていきますので、どうぞご期待ください。

※ただし閲覧注意です!

私の投資人生をすべて振り返って、それを余すことなく書き連ねてやりましたので、相当長くなっています。

ポテチと飲み物を用意して読み始めてください笑

目次

1 投太郎が推奨する投資手法について

まず最初に、投太郎が推奨する投資手法から発表します。

手数料がかからないノーロードのインデックスファンドをNISAの枠内で投資し、余裕資金が1,000万円を超える場合にはヘッジファンドへの投資がオススメ!

これが私の結論です!

しかし、ヘッジファンドに関しては、敷居の高さと秘匿性のせいで、多くの人にとってはなじみの薄い選択肢かもしれません。

こういった背景を踏まえ、私が実際に投資しているヘッジファンド、BMキャピタルに関する情報を私はブログで紹介しています。

当ブログを効果的に利用し、有益な情報を見つけていただけるようにコンテンツを以下に整理しておきました。

これらの情報が皆様の役に立つことを願っています。

| カテゴリー | 概要 |

|---|---|

| 1000万円以上の資産運用の考え方 | 1000万円以上の資産を持っている場合、投資についてどのように考えるべきなのか、いろんな投資商品や投資手法を比較検討し、私なりの結論を語っていきます。 |

| ヘッジファンドの基礎知識 | 古今東西ヘッジファンドに関連する情報を分かりやすくまとめています。 |

| 国内ヘッジファンドランキング | 他の投資商品や投資手法、また私の自己紹介などです。 ヘッジファンドやBMキャピタル以外の金融情報も掲載しております。 |

| BMキャピタルについて | 私が実際に購入しているヘッジファンド BMキャピタルの情報について詳しくまとめています。 |

| 国内ヘッジファンド一覧 | 国内ヘッジファンドを紹介しています。 |

2 投太郎の歴史

次に私のプロフィールと上記の投資手法に至った経緯について説明していきたいと思います。

以下に投太郎ののプロフィールをまとめました。

| 名前 | 投資 太郎(投太郎) |

| 年齢(2024年時点) | 44歳 ※2024年現在 |

| 家族構成 | 妻(38歳)、子供2人(長男8歳、長女6歳) |

| 経歴 | 2002年 大学卒業後、新卒として、大手の商社に入社。 2014年 インデックスファンドへの投資を始める 2016年 ヘッジファンドへの投資を始める 2017年 個別株や事業投資などあらゆる投資に手を出しはじめる 2021年 脱サラし、完全に個人投資家としての道を歩むことを決意。 長年の経験を活かし、主にヘッジファンドへの投資で生計を立てる。 |

| 投資哲学 | 安全かつ効率的な資産運用。 リスクを最小限に抑えつつ、効果的に資産を増やす。 |

| 成果(2024年時点) | 過去8年に渡り、平均利回り10%オーバーを実現 |

| ブログの目的 | 投太郎の備忘録。仕事が忙しい人でも簡単に理解できる投資情報を提供。 |

| 趣味・興味 | ゴルフ、麻雀、投資及び投資情報の発信 |

次に投太郎の経歴をつづっていきます。

興味の無い方は読み飛ばしていただければ幸いです。

2-1 平凡なサラリーマン時代

私は、大学を卒業して以来、一つの企業でずっと働いてきました。

新卒で入ったその会社では、若手の頃から一生懸命働き、徐々にキャリアを築いていきました。

当時から、仕事に対する情熱は人一倍強かったと思います。

休日出勤や残業は当たり前、仕事の成果を出すことが何よりの喜びであり、20代の私は、仕事が全てで、その成果が直接自分の給料や昇進に繋がることに大きなやりがいを感じていました。

その甲斐あってか、30代に差し掛かる頃には、私は自分なりに順調なキャリアアップを遂げていました。

給料も上がり、資産も徐々に増えていきました。

自分が望むキャリアを築いているという実感はありましたし、仕事に対する自負もありました。

ただ、忙しさにかまけて、自分の資産のことについて深く考える余裕はありませんでした。

資産が増えていくにつれ、「このお金をもっと有効に使えないものか」という思いはありましたが、投資の知識も経験もなく、どう手をつけていいかわからない状態でした。

仕事で得た収入は銀行に預けることがほとんど。

時には、もっと賢くお金を増やす方法があるのではないかと考えることもありましたが、忙しい日々の中でその思いはいつも後回しになってしまっていました。

そんな私が33歳を迎えた頃、資産が3,000万円を超えていたことに気づきました。

それなりに満足はしていましたが、同時にある考えが頭をもたげ始めました。

もう少し楽に、もう少し賢く資産を増やせないものか?

私は、「自分でビジネスを立ち上げる」ような大胆な行動を起こす気概はありませんでした。

今の仕事に一定の満足を感じており、生活に困ることもなかったため、大きなリスクを冒してまで状況を変えようとは思わなかったのです。

しかし、内心ではもう少し余裕のある生活、賢い資産運用を求めている自分もいました。

2-2 変革の決意

転機は、私の友人の弁護士が、株式投資で800万円の利益を上げたという話を聞いた時です。

正直、私自身、投資については「難しそう」「リスクが高い」という先入観がありました。

しかし、彼の成功話を聞いて、「え、投資ってそんなに儲かるの?」と心底驚きました。

それまで投資をほとんどしたことがなかった私にとって、この話はまさに目からウロコでした。

その瞬間から、「もしかしたら、私も投資で収益を上げられるのではないか?」という思いが芽生え始めました。

そこから、私は、自分でもインターネットでの情報収集、投資関連の書籍の読破、セミナーへの参加など、知識を吸収しはじめました。

友人の成功話が私に与えた衝撃は大きく、それが私を行動に駆り立て、数多くの投資を経験し、多くの失敗と成功を経験することになるのです。

当時の私は、かなり怪しい投資もしてみたり、今振り返れば、その時の私の思考回路は少し幼稚だったかもしれません。

しかし、その時に具体的に投資に向けて動き出したことが、後に私の生活を大きく変えるきっかけとなったのです。

2-3 失敗と成功の経験

投資の世界へ足を踏み入れた私は、友人の勧めで最初にインデックスファンドに少額投資することからスタートしました。

この初期投資は期待通りの成果をもたらしました。

これをきっかけに、その友人が推奨するヘッジファンドへの投資も行うようになり、順調に利益を上げています。

さらに、高いリターンを目指す気持ちが芽生え、投資の幅を広げていきました。

テーマ型の投資信託や、個々の株式への投資にも手を出しました。

また、事業への出資や、仮想通貨市場への挑戦も行いました。

中には失敗もあり、詐欺に遭うこともありました。

様々な投資を経験した結果、ヘッジファンドの投資構造とその効率性が私にとって最良の手段であると確信しました。

現在では、私の投資ポートフォリオの中心はヘッジファンドに置かれています。

2-4 投資の備忘録としてのブログ

私がこのブログを始めたきっかけは、単純に投資が趣味であり、自分自身のための備忘録として記録を残していこうと思ったからです。

過去に私が投資で何度も失敗し、痛い目を見てきた経験は、投資の世界が決して絶対ではないことを教えてくれました。

特に、怪しい投資案件に手を出してしまったこともあり、笑えるほどの失敗も経験しました。

さらに、一見安全と思われる投資信託でも損失を出したことで、専門家でさえも失敗する可能性がある厳しい世界であることを痛感しました。

個別株や仮想通貨での成功もありましたが、それは運が良かったからだと思っています。

私は、成功と失敗を繰り返しながら、良い投資判断をする能力が身についたと同時に、投資分析自体が私の趣味となっていきました。

そして、記事を書いているうちに予想外に多くの方々に読まれるようになり、ブログのページビュー数が増えることに小さな喜びを感じるようになりました。

資産運用の相談を受けることが増え、その成功を見ることも少なからず私にとってプラスの影響を与えるようになっています。

この意外な反響が、私にとって新たな趣味の一つとなり、書くこと自体にも楽しみを見出すようになりました。

そんなわけで、これまでの投資活動を振り返り、それを体系的にまとめてみることにしました。

このブログは、私自身の投資の記録であることが大前提ではあるのですが、同時に読者にとって有益な情報源となることも目指しています。

3 投太郎の投資における教訓と成功

ここでは、これまでの投資での教訓と成功の話を書き連ねておきます。

3-1 投太郎の投資失敗談

まずは失敗談から行きます。

ここでは、今後特筆すべき失敗が増えた場合には、追加していく予定です。

投太郎の投資失敗談①テーマ型投資信託

当時、私は投資に関する深い知識もなく、流行りのセクターや表面的な情報に惹かれる形で、エネルギー企業に特化したファンドを選択しました。

なぜエネルギー分野に投資したのかというと、当時はエネルギー関連のビジネスが注目を集めており、将来的な成長が期待されており、インデックスファンドよりも高利回りを実現できるのではないかと考えたからです。

その楽観的な見通しに乗せられ、500万円という金額を投じました。

しかし、実際の投資結果は期待とは裏腹に、資産は約半分の270万円まで減少してしまいました。

この大きな損失は、私にとって大きなショックであり、テーマ投資信託に対する信頼を大きく損ねる結果となりました。

特に、専門家に運用を任せる形の投資信託がこのような結果に終わったことから、「テーマ型投資信託」について深く研究するきっかけになりました。

この経験を経て、真剣に研究を重ねるようになり、私の知識は飛躍的に増加したのです。

投太郎の投資失敗談②米投資

この投資は、農家から直接お米を購入し、日本農業協同組合(JA)を介さずに卸売りすることで利益を得るというものでした。

米が市場にまで流通する仕組みは以下のような形になっています。

(引用:宮城のお米農家まきやま(生産者:萬亀山 仁)「農家から直接買ったお米(農家直送米)がおいしい理由」)

この仲介手数料がかかる業者をすべて省けば、それがそのまま利益になるという理屈です。

表面上は実態のある投資案件であり、実際にそのビジネスモデルを採用している農家を訪問し、直接その運営を見学する機会もありました。

また、この投資案件は新聞で報じられるほどの注目を集めており、その信憑性にはほとんど疑問を持っていませんでした。

農家から直接お米を購入し、JAを介さずに卸売りすることでマージンを大きく取るというビジネスモデルは、理論上は確かに利益を生み出す可能性が高いと感じました。

私はこの新しい投資機会に魅了され、500万円を投資しました。

しかし、実際にこのビジネスモデルを成功させていた人物は、私が投資を決めた頃には既に亡くなっていました。

その後、ビジネスはある半グレの組織によって引き継がれたようですが、詳しい経緯は不明です。

彼らは元々のビジネスモデルを引継ぎ、投資家からの資金を集める戦略を続けました。

しかし、彼らの真の目的は投資家から金を集めることにあり、最終的にはその組織の人物が大量の投資金を持ち逃げする形で飛んでしまいました。

この結果、私が投じた500万円は戻ることなく、大きな損失となりました。

この経験から学んだ教訓は、表面的な情報や見た目の信憑性だけでなく、その運営を取り巻く環境や関わる人物の背景にまで注意深く目を向ける必要があるということです。

また、投資案件においては、実際に資金を投じる前に、そのビジネスの持続可能性や安全性を徹底的に調査することの重要性を改めて痛感しました。

このような経験を踏まえ、現在では様々な投資案件、特に意見が分かれるような案件については、より深く詳細に調査するようになりました。

そのため、このサイトではそういった内容にも注目し、充実させていくことを目指しています。

投太郎の投資失敗談③仮想通貨(ICO)

当時、仮想通貨市場はバブル期にあり、あちこちで大きな利益を上げる話が飛び交っていました。

私自身も、大きなリターンを得ることができるかもしれないという期待に駆られました。

その中で出会ったのが、一つのICO(Initial Coin Offering)プロジェクトでした。

これは新しいプロジェクトやスタートアップが資金を調達するために行う、仮想通貨の初期公開のことです。

(引用:株式会社フィスコ「ICOとは?参加方法や買い方も分かりやすく解説!」)

このプロジェクトは、革新的なブロックチェーン技術を用いた新たな仮想通貨を立ち上げ、その通貨が将来的に大きな価値を持つと謳っていました。

プロジェクトの提案書やウェブサイトは非常にプロフェッショナルで、運営チームも業界の有名人が関わっているように見えました。

私は、最悪こけても諦めのつく金額として、100万円の投資を決めました。

その後、プロジェクトが立ち上がることはなく、提案されていた仮想通貨は市場に出回ることはありませんでした。

私が投じた資金は、運営チームが消えると同時に跡形もなく失われました。

この失敗は、仮想通貨バブルに乗じた多数存在するICO詐欺の一つに過ぎなかったのです。

特に、新しい技術や市場に対する過剰な期待は、冷静な判断を鈍らせ、詐欺師たちの罠に落ちやすくするという厳しい教訓を私に与えました。

投太郎の投資失敗談④個別株投資(zoom)

個別株の失敗はいくつかありますが、一番わかりやすいのが、いまでは誰もが知っているあのZoom社の例ではないかと思います。

Zoomは、新型コロナウイルスのパンデミックが世界を席巻した際、その利便性とアクセシビリティで一躍脚光を浴びました。

遠隔勤務やオンライン教育の需要が急増する中、Zoomは文字通り、人々の生活や働き方に欠かせないツールとなりました。

この現象は、Zoomの株価にも反映され、一時的には市場の期待を大きく上回る成長を達成しました。

私もこのオンライン市場の伸び続ける波に乗り遅れないよう、2020年に約100万円を投じてZoom株を購入しました。

当時は、このパンデミックによってもたらされた変化が恒常的なものとなり、遠隔コミュニケーションの利用が今後も増え続けると考えました。

しかし、この判断は、市場の過剰反応と短期的な流行に基づいたものでした。

パンデミックが収束に向かい、世界が少しずつ日常を取り戻すにつれ、Zoomの成長率は鈍化し始めました。

それに伴い、株価も下落し、私が購入した株式はおよそ20万円までの価値に下落しました。

この経験から、市場の短期的な動向に流されず、より長期的な視野で投資を考える重要性を痛感しました。

この例は、市場の過剰反応や時流に乗じた投資戦略のリスクを示しています。

投資においては、短期的なトレンドよりも、企業の基本的な価値や業界の長期的な展望を重視することの大切さを、この経験を通じて学びました。

つまり、企業の本質的な価値に基づいて長期的に投資を行う「バリュー投資」の重要性をより深く理解するきっかけになりました。

3-2 投太郎の投資成功談

次に成功談を綴っていきます。

投太郎の成功体験①インデックスファンド

インデックスファンドは、特定の株式市場指数(インデックス)のパフォーマンスを模倣(トラッキング)するように設計された投資信託です。

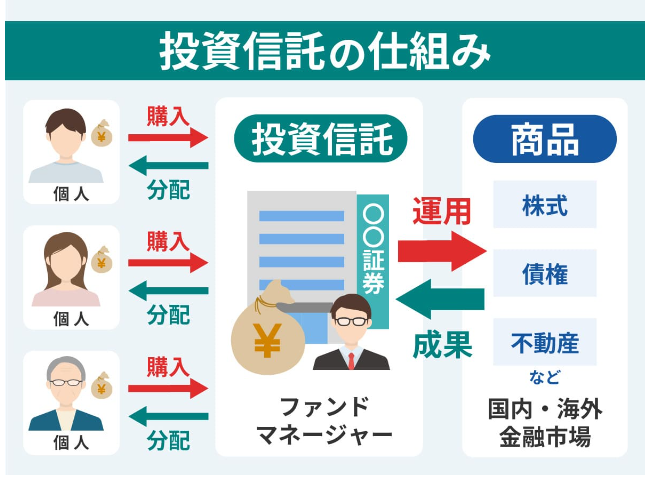

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行う商品です。

(引用:イーデス「投資信託とは?初心者にもわかりやすく解説!利益が出る仕組みも図解で簡単に説明」)

例えば、「全世界株式のインデックスファンド」とは、世界中の株式市場の動きを反映するファンドです。

他にも、「日経平均株価」や「S&P 500」などの有名な株価指数がありますが、これらの指数に含まれる株式と同じ割合で株式を保有することにより、その指数のパフォーマンスを再現しようとするものです。

最初はNISA枠内の120万円で「S&P 500」のVOOに投資をしました。

初年度は年利14%ほど出ました。

そこから、インデックス投資について勉強するにつれ、投資額も増えていき、2年目にはNISAの枠内を超えて投資額は500万円を超えました。

その後、より安定的な運用を求め、現在では全世界株式のインデックスファンドへの投資に落ち着き、投資額の合計は約2500万円程度で、2024年現在の評価額は約4000万円ほどになっています。

投太郎の成功体験②個別株式投資(テスラ)

テーマ型投資信託での失敗を経験しましたが、それでも私はエネルギー関連のニュースや技術に興味を持ち続けていました。

2018年頃、再生可能エネルギーの普及、電気自動車の進化、そしてそれらを推進する企業の活動に目を向けるようになり、特にテスラに注目しました。

テスラは、電気自動車だけでなく、エネルギー貯蔵ソリューションや太陽光発電といった分野でも革新を進めている会社です。

この会社のビジョンに魅力を感じ、私はテスラ株の購入を決意し、110万円をテスラ株の購入に充てることにしました。

2018年の時点でテスラ株は、大きな波に乗り始めていましたが、まだ今日ほどの高騰は見せていませんでした。

その後、テスラの株価は大きく上昇し、110万円で購入したテスラ株は、10倍以上になり、いわゆるテンバガーを達成しました。

しかし、以前のZoomでの投資失敗から学んだように、このような顕著な投資成果が常に再現可能であるわけではありません。

これらの経験から、短期的なトレンドに乗じての成功や失敗を経験する中で、投資結果の再現性について深く考えるきっかけになりました。

結果として、長期的な視点を持ち、企業の本質的価値に基づいた投資戦略の重要性を再認識するに至りました。

投太郎の成功体験③ヘッジファンド

ヘッジファンドとは、投資家のお金をファンドマネージャーと呼ばれる資産運用の専門家に運用してもらうことができるものです。

ヘッジファンドは、株式、債券、商品、外国為替市場、デリバティブ(金融派生商品)など、幅広い資産に投資をすることで、市場の変動に関係なく収益を生み出すことを目指します。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

友人の勧めもあって、私は慎重になりつつも、BMキャピタルという和製ヘッジファンドへの投資を決意。

最初のステップとして1000万円を投じることにしました。

BMキャピタルへの最初の投資から8年が経過した今、私は投資額を徐々に増やしてきました。

この期間にわたって5回にわたり投資額を増加させ、現在では総額7000万円以上を投資しています。

そして、この決断は正しかったことが証明されています。

なんと8年経った今でも、年率10%以上の安定した利回りを継続しており、私の資産は着実に増え続けています。

インデックスファンドとは違い、株価の上下に左右されずに収益を出すことができる点が、私にとって大きな魅力でした。

BMキャピタルへの投資をきっかけに、ヘッジファンドに対する興味が湧き、さまざまな国内外のヘッジファンドについて調査を始めました。

気づけば100社以上の調査を行っていました。

まるで業者です笑

この過程で、資産運用の世界がいかに競争の激しい場であるかを深く理解することとなりました。

世界中のプロフェッショナルから完全な初心者までが同じフィールドで競い合い、運用実績によってその能力が厳しく評価されるこの環境は、投資の世界の真髄を垣間見ることができる貴重な機会でした。

ヘッジファンドへの投資は、世界で最も優秀なプロに資産運用を任せることを意味し、これは医療で言うところの、自分で医者になるよりも、信頼できる有名な医者に治療を任せるのと同じ理屈です。

資産を安全に増やす目的を達成するには、自分よりも遥かに優れた人にその任を委ねる方が、成功する確率は高くなるのは当然のことです。

このようにして数多くのヘッジファンドを比較検討し、BMキャピタルがいかに優れた選択肢であるかを再確認すると同時に、当サイトでヘッジファンドメインに発信するきっかけにもなったのです。

投太郎の成功体験④仮想通貨(ADAコイン)

当時、仮想通貨市場はバブル期にあり、あちこちで大きな利益を上げる話が飛び交っていたのは前述の通りです。

一番有名なビットコインはその価値が当初の価格から1000万倍以上にも上昇したという逸話を持ち、多くの投資家たちの間で話題になっています。

そんな中で、私も大きなリターンを得ることができるかもしれないという気持ちで、ルーレットに賭ける感覚で個別の仮想通貨にもいくつか投資をしました。

その中でも一番成果があったのが、ADAコインです。

様々な仮想通貨を調べた結果、イーサリアムキラーとして知られるADAコインに注目しました。

一時期は1ADAあたり100円近くまで価格が上昇しましたが、2018年後半には10円を切るほどに暴落しました。

この暴落した時期に私は50万円分のADAコインを購入しました。

その後も価格はさらに下がりましたが、私はそのまま保持し続けました。

時が経ち、気づけばADAコインは300円を突破し、私の投資は40倍近くの価格になっていました。

2024年現在の価格は90円前後で、これでも約10倍の利益をもたらしています。

この経験をはあくまでギャンブルですが、一つの成功体験として胸に刻まれました。

4 投太郎のポートフォリオ

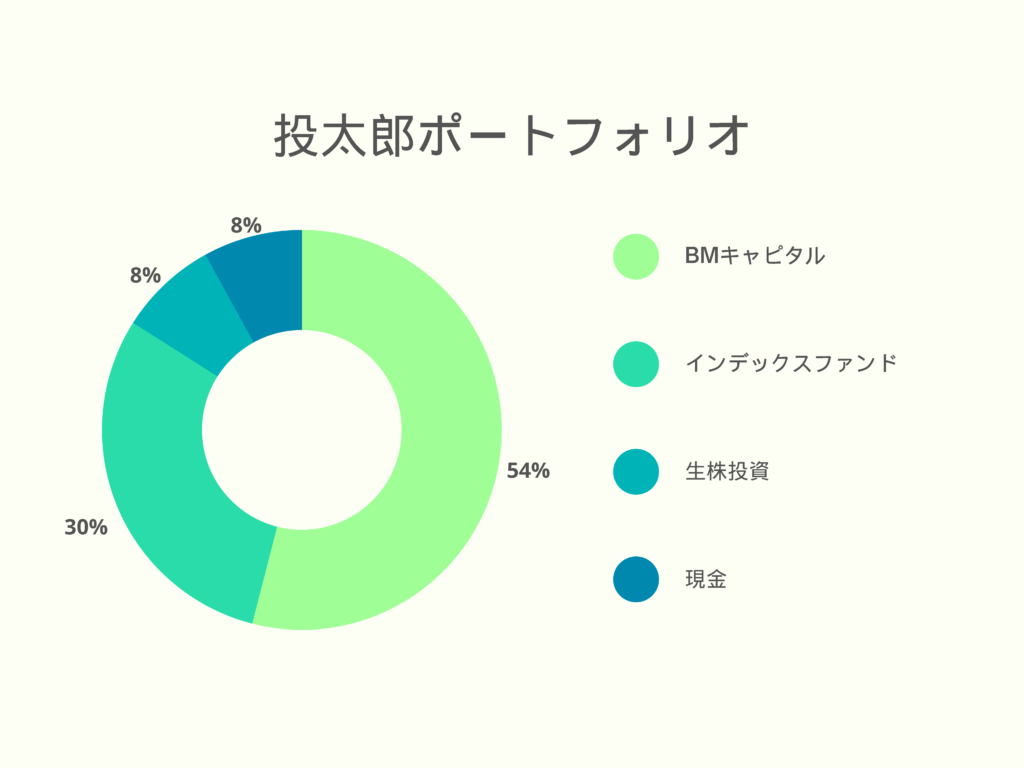

私の2024年現在の不動産を除く流動資産は約1億3000万円です。

約7000万円をBMキャピタル、約4000万円は全世界株式市場全体のインデックスファンド、1000万円は趣味で私が好きな企業の株、残り1000万円は現金で保有しています。

以下に円グラフでまとめてみました。

私の個人的な意見としては、余剰資金の50%前後をヘッジファンドに預けるのが良いのかなと思います。

2000万円の余剰資金があってはじめて、ヘッジファンドを1,000万円分購入するようなイメージですね。

参考になれば幸いです。

5 その他投資手法に対する私の考え

金融商品は星の数ほどあり、どれを選ぶべきかよく質問されます。

そこで、さまざまな商品についての個人的な意見を順番に共有していきたいと思います!

この内容は定期的に更新していく予定です。

5-1 不動産投資

不動産投資の概要

不動産投資は、マンションやアパート、オフィスビルなど不動産を購入して、そこから得られる家賃収入などで利益を得る運用方法です。

不動産投資では、投資金額に対する収益(リターン)の割合のことを「利回り」といい、1年間にどれだけのリターンを見込めるのかをパーセンテージで表します。

不動産投資の魅力は、サラリーマンでも銀行ローンを利用して投資に参入しやすい点や、物件の減価償却費を経費として計上できる節税効果にあります。

将来的にはインフレなどが原因でそのマンションの価値が上がり、その値上がり分も利益となる可能性もあります。

しかし、毎月の管理費や空室リスク、家賃滞納のリスクなど、運用コストや収入の不安定さがデメリットとして挙げられます。

また、不動産の売却は時間がかかることが多く、流動性が低いという特徴があります。

日本の場合、少子化の進行や空き家の増加が市場に影響を与える可能性があります。

特に地方では物件の需要が減少している傾向があり、これは将来の不動産市場に不確実性をもたらしています。

現在日本における空き家数は約850万戸で、都心部と地方での市場状況には大きな差があります。

都心部では一等地の物件に対する需要が高いのに対し、地方では供給過多となっている現状です。

以下に日本の空き家の推移を示します。

(引用:国土交通省「空き家政策の現状と課題及び 検討の方向性」)

ちなみに、今後VR技術の発展が進み、リモートワークなどオンラインでの交流が促進された場合、都心部の不動産需要にも影響を与える可能性があるという見方もあります。

不動産市場における将来の動向は、多くの変数に依存し予測が難しいのです。。。

不動産投資の評価まとめ

メリット

- 港区や千代田区といった一等地であれば、安定的な家賃収入が見込める

- 将来的な値上がりで売却益が得られる可能性があり、インフレ対策として強い

- ローンが組めるため、自身に資金がない場合でも取り組みやすい

デメリット

- 物件の維持管理にはコストがかかり、空室リスクや家賃の滞納などに備える必要がある

- 動性が低く、売却する際に時間がかかることがある

- 素人では物件の価値を正確に把握することが難しい

- 日本の現状では空き家が多く、少子化の進行により不動産価格が将来的に下落する可能性がある

- 将来のことが不確定すぎる

非推奨です。素人は手を出さない方がいいと思います。

特にワンルームマンションは絶対にやめましょう。

5-2 株式投資(個別株)

株式投資の概要

金融市場で利益を目指す手段として、個別企業への投資があります。

この方法は、投資家が四季報を含む様々な情報源を駆使して、市場の流れ、各企業の実績、そして経済全体の状況を精査し、特定の株式に資金を投じる手法です。

株式は、企業が資金調達を目的として、市場に供給するものです。

これら株式を購入することで、投資家はその企業の一部を所有し、企業の成果に応じて投資の価値が増減します。

例えば、企業が成長すれば株価は上昇し、投資家の資産も増加します。

さらに、株主特典として、独自のサービスや商品の割引などを享受することが可能です。

また、NISAのような制度を利用することで、税金の負担を軽減し、資産を効率的に増やすことができます。

適切な企業の株を購入できれば、相当な額を非課税で得ることも可能です。

たとえば、イーロン・マスクが率いるテスラの株を初期に購入することができていれば、莫大な利益を手にすることができました。

上場当時にNISA枠で100万円購入していたとすれば、2021年11月につけた最高値414ドルで売却できた場合、約1億2630万円となり、非課税で1億2530万円の利益を得ることができた計算になります。

しかし、反対に企業の業績が低迷すれば、株価は下落し、損失を被るリスクもあります。

個々の株式を選ぶ際には、企業の詳細な分析が求められます。

特に初心者にとっては、適切な株を見極めるのは困難で、ギャンブルになってしまうことがほとんどです。

上述の通り、私は運よく、110万円で購入したテスラ株が10倍以上になり、いわゆるテンバガーを達成しました。

しかし、Zoomでの失敗のように、このような投資結果が再現可能であるとは限りません。

個別株への投資は、高いリターンをもたらす可能性がありますが、それには大きなリスクも伴います。

市場の変動や企業の業績に左右されるため、一度の成功が常に同じ結果を保証するわけではないので、調子に乗らないことが非常に大事な心構えですね。

株式投資(個別株)の総合評価

メリット

- 爆益が望める

- NISAで免税処置を受けられる

- 株主優待などの特典もある

デメリット

- 株価の変動リスクが高い

- 銘柄選択に研究が必要、相当の努力家か天才じゃないと難しい

非推奨です。自身で企業分析をできる人だけやられることをお勧めします。

資金に余裕があったら、自分が好きな会社の株を購入するなどの趣味的な感覚がいいと思います。

5-3 投資信託

投資信託の概要

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行うものです。

投資家は、自らの投資目標やリスク許容度に合わせて、さまざまな投資信託の中から選択します。

ただし、選んだ投資信託の具体的な運用は、その信託を管理するプロフェッショナルが行うため、投資家は日々の資産選定や取引の細部に関与することはありません。

この運用は、ファンドマネージャーという専門家が担当し、効率的な資産の増加を目指します。

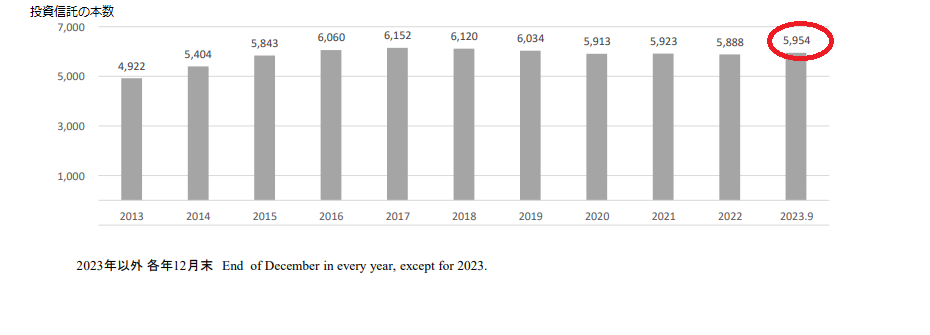

ちなみに、日本には約4000社の上場企業が存在しますが、それを上回る約6000本の投資信託が市場にあります。

そのため、日本市場にあふれる投資信託を研究していたら、それは個別株を研究する苦労と同様、もしくはそれ以上となってしまいます。

この中から最適な投資信託を選ぶのは非常に困難であると言わざるを得ません。

(引用:投資信託協会「投資信託の主要統計(2023年9月)」8ページ)

実際に日本の個人投資家の約7割は投資信託で負けていることが明らかになっています。

2020年9月18日に金融庁が公表した「安定的な資産形成に向けた金融事業者の取組み状況」によると、同年3月末時点で、投資信託での運用において、運用損益がプラスとなっている顧客の割合は3割のみであり 、7割は損しているというのです。

(引用:金融庁「安定的な資産形成に向けた金融事業者の取組み状況」令和2年9月18日)

このような事実から鑑みるに、数ある投資信託の中からよりよい商品を選び出すことはせず、自動で全世界に分散投資するオールカントリー型のインデックスファンドを選ぶのが賢明と言えるでしょう。

米国のS&P 500を追跡するVOOや、全米国株をカバーするVTIのようなインデックスファンドも、比較的低リスクで安定したリターンを得られるので、おすすめです。

投資信託を買うならインデックスファンド一択と言っていいでしょう。

さらにNISA枠の中なら非課税対象です。

ただし、インデックスファンドであっても、景気が良く、株の価格が上り調子であれば、右肩上がりには間違いありませんが、リーマンショックやコロナショックのように、景気が後退するような時には、価格の下落の煽りを受けずにはいられません。

前述したように、長期的な目線で何十年も保有する覚悟で臨む必要があります。

投資信託の総合評価

メリット

- 少額から分散投資ができる

- 運用は専門家が行うのでほったらかしでいい

- 長期で安定的な利回りが期待できる

デメリット

- 爆益は滅多に望めない

- 商品が多くて選びにくく、間違った銘柄を選ぶと損になる可能性がたかい

インデックスファンドであれば推奨します。

私もオールカントリーのインデックスにある程度の資産を投入しています。

5-4 REIT(不動産投資信託)

REITの概要

REITは、特定の不動産への投資を行う投資信託の一種と捉えると分かりやすくなります。

REITも投資信託と同様、自分の投資目標や受け入れ可能なリスクレベルに応じて、多様な商品群の中から選択することができます。

この方式では、多数の投資家から集められた資金をもとに、不動産分野の専門家が資金の管理と運用を担います。

これにより、個人投資家も質の高い不動産投資へのアクセスが可能になります。

ただし、個別の不動産投資が持つ税金の優遇措置や融資を利用したレバレッジ効果は、REITを通じては得られません。

さらに、先述した不動産投資と同様、日本で進行中の空き家問題や少子化やバーチャルリアリティーの進展など、あらゆる社会的要因が将来の不動産価値にマイナスの影響を与える可能性も考慮する必要があります。

REITの総合評価

メリット

- 少額から不動産投資ができる

- 運用は専門家が行うのでほったらかしでいい

- 不動産投資だが流動性が高い

デメリット

- 節税や融資といった不動産投資の恩恵を受けられない

- 現在の日本は空き家が多いうえに、将来的には少子化が見込まれるため、価格が下がる可能性が見込める

- 将来のことが不確定すぎる

非推奨です。

今後の市場を鑑みると、REITを買うなら、投資信託のインデックスファンドを買います。

5-5 債券

債券の概要

債券とは、企業や政府がお金を借りるために発行する有価証券のことです。

(引用:岡三証券「債券とは?」)

債券を発行する企業や政府は、最初に条件を明確に設定し投資家に提示します。

起業や政府は、満期までその条件を履行し、満期になったら、額面金額を払い戻すという仕組みです。

また、債券は有価証券ですから、満期を待たずとも市場で売却することも可能ですが、債券の価格は変動するため、差益損が生じる可能性がありますし、流動性が抜群に高いわけでもありません。

それではここで、国債について考えてみましょう。

これは国がお金を借りるために発行する債券のことを指しています。

国債は2年ものから40年ものまでいろんな種類がありますが、例えば10年もので考えてみます。

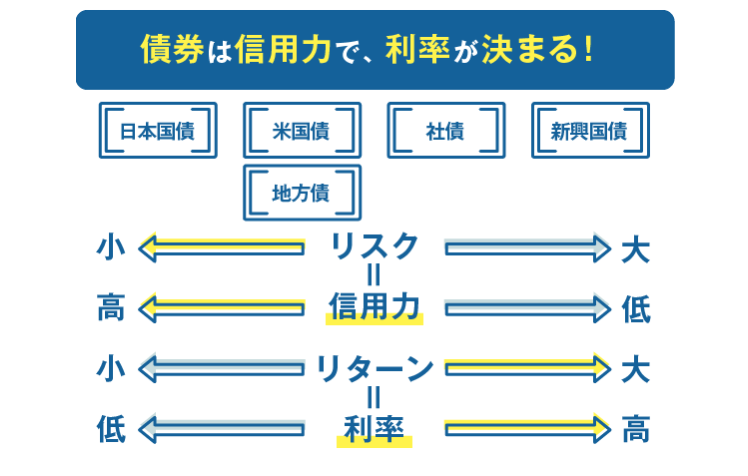

債券には国が発行する国債だけではなく、地方公共団体が発行する地方債、楽天などの一般企業が発行する社債があります。次に、これらの違いを見ていきましょう。

債券は、発行体が破綻しない限り履行されるものなので、国債はその発行した国が沈没しない限り、元本が払われなくなることはないため、信用力は非常に高いですが、その代わり、利率が低い場合があります。

逆に、社債は、会社が倒産してしまえば、履行できなくなり、紙くずになる可能性もあるため、利回りが高かったりすることが一般的です。

以下に、わかりやすい図を見つけたので貼っておきます。

(引用:楽天証券「債券のデメリット、リスクは?~債券入門講座06」)

かなり安定している債券ですが、インフレには非常に弱いです。

いまの100万円の価値が10年後には50万円程度の価値になってしまう可能性もあるのですから。

債券の総合評価

メリット

- 元本保証がある

- 日本国債であればインフレリスク以外のリスクががほぼない

- 米国債券は利回りが高い

デメリット

- 利回りが低い

- 社債には倒産のリスクがある

- 米国債には為替リスクがある

- インフレに弱い

非推奨です。

安定した利回りは魅力的ですが、インフレに弱いのがたまにきず。

5-6 外貨建MMF

外貨建MMFの概要

MMFとはマネー・マネージメント・ファンドの略で、債券の投資信託だと考えてもらえればわかりやすいでしょう。

短期の国債や地方債、社債などで運用されており、比較的安全性が高いと言われています。

債権と違い、元本保証がないですが、過去の運用実績では一度も元本割れしたことがなく、実質元本保証と理解しても問題ないでしょう。

さらに、為替差益に対しては非課税です。

MMFは非常に流動性が高く、2、3日あれば現金化できるのもメリットです。

なお、債券同様インフレには弱く、ドルで持つために、為替リスクがあることも重々承知しておく必要があります。

特定の通貨建てMMF、例えばトルコリラ建てのようなものは、政治的リスクが高いため、利回りが高くても慎重な判断が求められます。

外貨建MMFの総合評価

メリット

- 実質元本保証といっていい

- リスクが少ない

- 流動性が非常に高い

- 為替差益に対しては非課税

デメリット

- 利回りが低い

- インフレに弱い

- トルコリラ建てMMFなどは政治的リスクがある

投資先としては非推奨ですが、流動性が非常に高く利回りも悪くないので、すぐに動かせる資産として米ドル建てMMFを銀行預金代わりに使うのはありです。

5-7 外貨預金

外貨預金の概要

外貨預金とは、ドルやユーロなど外国通貨での預金です。

円を外貨に換えて外貨建ての普通預金口座に預けることで、円安の際には為替差益の可能性があります。

また、日本の銀行に比べて利息が高い場合が多く、特に1年定期などの商品では5%を超える利回りを提供するものもあります。

また、預けている期間の利息も日本より高い銀行は多くあります。

しかし、銀行が破綻した場合にはその限りではありません。

日本のペイオフ制度では、1000万円まで補償されますが、外貨預金はこの対象外です。

さらに、外貨預金では、利息に加えて為替差益も課税対象となります。

インフレ対策としての効果も期待できません。

外貨預金の総合評価

メリット

- 日本での銀行預金より高い利息を得られる

- 元本保証

- 普通預金であれば流動性は非常に高い

デメリット

- ペイオフの対象外

- 為替差益についても課税の対象

- 為替リスクがある

- インフレに弱い

非推奨です。

しかし、すぐに動かせる資産として、米ドルで普通預金口座に預けておく分にはありかもしれませんが、それならMMFの方がおすすめです。

5-8 ファンドラップ及びロボアドバイザー

ファンドラップ、ロボアドバイザーの概要

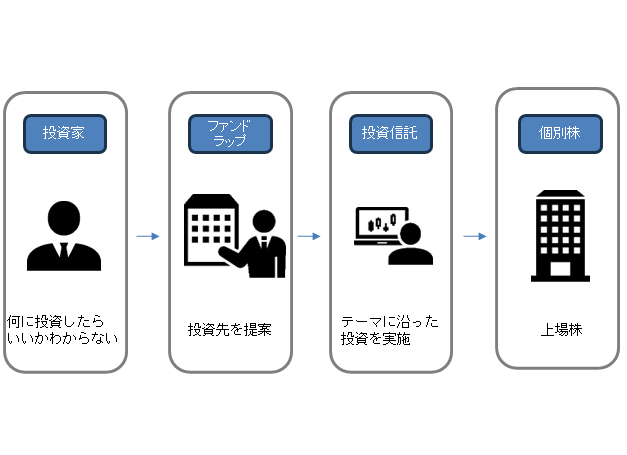

ファンドラップとは、投資の専門家に資産運用を一任するサービスです。

一般的な投資では、個別の金融商品を自分で選んで購入しますが、ファンドラップは、証券会社に対して資産の運用を全面的に任せることができるということです。

具体的には、投資家が自分の投資に関する希望やリスクの許容度を伝え、その情報を基に専門家が数ある投資信託の中から、要望に見合った商品を選んで資産を運用してくれます。

要するに、投資信託は投資先の企業を選び、ファンドラップは投資先の投資信託を選ぶという関係性です。

ロボアドバイザーは、ファンドラップとほぼ同じ構造で、人間の投資専門家の代わりにAIが投資の管理を担っています。

巷では手間をかけずに分散投資ができる優れものという情報があふれているようです。

それには、「アフィリエイトが儲かるから」といった裏事情があるようです。

しかし、ファイナンシャルアドバイザーやロボアドバイザーは、投資信託の銘柄を選定するだけで手数料がかかります。

それなら、インデックスファンドを買えばいいだけなので、手数料を支払わされるのは、情報弱者を狙った詐欺と言っても過言ではない商品ではないかとついつい考えてしまいます。

ファンドラップについては以下記事でまとめていますので、気になる方はそちらをご覧下さい。

【投資家への警告】ファンドラップってなに?本当にお得?資産1億円投資家が示すリアルな実態!

【投資家への警告】ファンドラップってなに?本当にお得?資産1億円投資家が示すリアルな実態!

ファンドラップ及びロボアドバイザーの総合評価

メリット

- 専門家に分散投資を任せられる

- 個々の投資目標やリスク許容度に合わせたカスタマイズが可能

- オンラインプラットフォーム等で簡単にポートフォリオの状況を確認できる

- 投資に関する知識や経験がなくても始められる

デメリット

- ファンドラップ自体の手数料が高い上に、投資信託への手数料が二重に取られる

- 運用成績の保証はない

- 解約手数料がかかることがある

- 投資判断を専門家に任せるため、コントロールが限定される

非推奨です。

自分でインデックスファンドを買えばいいだけ。

5-9 FX

FXの概要

FXとは、外国為替証拠金取引のことで、簡単に言うと、異なる通貨間でお金を交換し、通貨同士の価値の変動を利用して利益を得ることです。

外国為替市場は世界中で取引されており、24時間ほぼ連続して市場が開かれており、時差や時間帯に関わらず、いつでも取引が可能です。

取引量も非常に大きく、世界で一番流動性の高い金融市場となっています。

通貨の為替レートは毎日のように変動します。

例えば、日本円の価値が米ドルに対して減少していく場合、日本円を米ドルに交換しておき、日本円の価値が減少した後で、米ドルを日本円に戻すと利益を得ることができます。

また、預けた資金の何倍もの金額を取引できるレバレッジ効果があるので、少ない金額でも爆益が見込めますが、同時に資産を大きく失うリスクも伴います。

例えば、10倍のレバレッジを利用している場合、10%の価値下落が起きると元本の100%を失うことになります。

これは、レバレッジが増幅することによって、小さな市場の変動が大きな損失につながる可能性があることを意味します。

価値の変動は予測が難しく、専門的な知識や情報を持っていたとしても、予想外の動きをすることはざらな世界で、損失を被る可能性は非常に高いと言えるでしょう。

投資というよりはギャンブルだと考えてもらうといいのではないでしょうか。

FXの総合評価

メリット

- レバレッジを利用することで、資産以上の取引が可能

- いつでも取引が可能

デメリット

- 価格変動が激しく、損失を被る可能性が高い

- 専門的な知識や情報を持っていないと難しい

非推奨ですがギャンブルだと理解したうえで、少額だけやってみるのは楽しいのかもしれません。

5-10 仮想通貨

仮想通貨の概要

仮想通貨は、インターネット上のみで利用できるデジタルの通貨のようなもので、様々な種類の仮想通貨があり、2024年現在、約15,000種類ほどあると言われています。

有名なコインとしてはBTC(ビットコイン)というものがあります。

仮想通貨は、すべて「ブロックチェーン」という技術を利用しており、この技術は「インターネット以来の技術革新」と表現されるほどの可能性を秘めています。

(引用:CoinDesk Japan株式会社「ブロックチェーン(Blockchain)の基礎知識 3つのメリット・デメリットと活用事例について」)

ブロックチェーンは改ざんが困難な分散型台帳技術で、暗号技術を用いて取引の信頼性を保証します。

多数のコンピュータが取引履歴を保持することで、従来は、第三者機関が取引内容を保証していましたが、ブロックチェーンでは暗号技術がその役割を果たします。

例えば、銀行という仕組み一つとっても、あなたが預金をいくら持っており、誰にいくら送金するのかなど、すべて銀行が管理しています。

その記録を銀行が証明してくれるから、あなたは資産を持っていることになるし、誰かに送金することができるのです。

すべて銀行という機関に依存しています。

ブロックチェーンは、こういった管理を行う銀行のような第三者機関は不要で、ブロックチェーンという技術によって代替してしまうという素晴らしく革新的な技術なのです。

銀行だけではなく、ありとあらゆる取引において、ブロックチェーン技術は注目されており、将来的に使われるシーンが広がる可能性があります。

先行きが不透明な部分もありますが、成長性の高さから、高い投資利益が期待できるのも確かです。

しかし、仮想通貨は法定通貨とは異なり、中央銀行などが管理・発行しているわけではないので、国から規制を受けるリスクもあります。

代表的な例として、中国は、仮想通貨を全面的に禁止しており、違法としています。

逆に、エルサルバドルのように、国の法定通貨になる場合もあったり、今後どうなるかは全く読めません。

保有していた仮想通貨が、まったくの無価値になってしまうことは日常茶飯事なので、超ハイリスク超ハイリターンと言えるでしょう。

仮想通貨の総合評価

メリット

- 中央集権型ではないので、国家に管理されることがない

- 価格変動が大きく莫大な利益が期待できる

デメリット

- 中央集権型ではなく、価値が国家に担保されていないため、暴落の可能性も全然ある

- 国家が取引自体を禁止し、それ自体が違法になるというリスクもある

- 税率がくそ高い

非推奨ですが、ギャンブルだと理解したうえで、宝くじを買う感覚で、いくらか購入してみるのはありかも?

5-11 銀行預金

銀行預金の概要

銀行預金は、個人や企業が銀行にお金を預けることを指します。

預金者は銀行に対して自分の資金を信託し、銀行はそれを元手に融資や投資などの金融活動を行います。

代わりに、銀行は預金者に対してある程度の利息を支払うことが一般的です。

銀行預金には主に次の種類があります。

| 普通預金 | 日常の支払いや小切手の発行、ATMからの引き出しなど、預金者がいつでも自由に預金を引き出せる最も基本的な形式です。 利息は他の預金形態に比べて低めです。 |

| 定期預金 | 一定期間、資金を銀行に預け入れることで、普通預金よりも高い利率を得られます。 ただし、契約期間中は原則として資金を引き出すことができません。 |

| 貯蓄預金 | 普通預金と定期預金の中間的性質を持ち、比較的高い利率でお金を貯めることができる一方で、必要に応じて資金を引き出すことも可能です。 |

銀行預金のメリットは、安全性が高いことです。

ペイオフという制度があり、銀行が倒産しても預金者の資金は1000万円まで保護されます。

しかし、利息が低いため、インフレ率が預金利率を上回る場合、実質的な購買力は時間とともに減少する可能性があります。

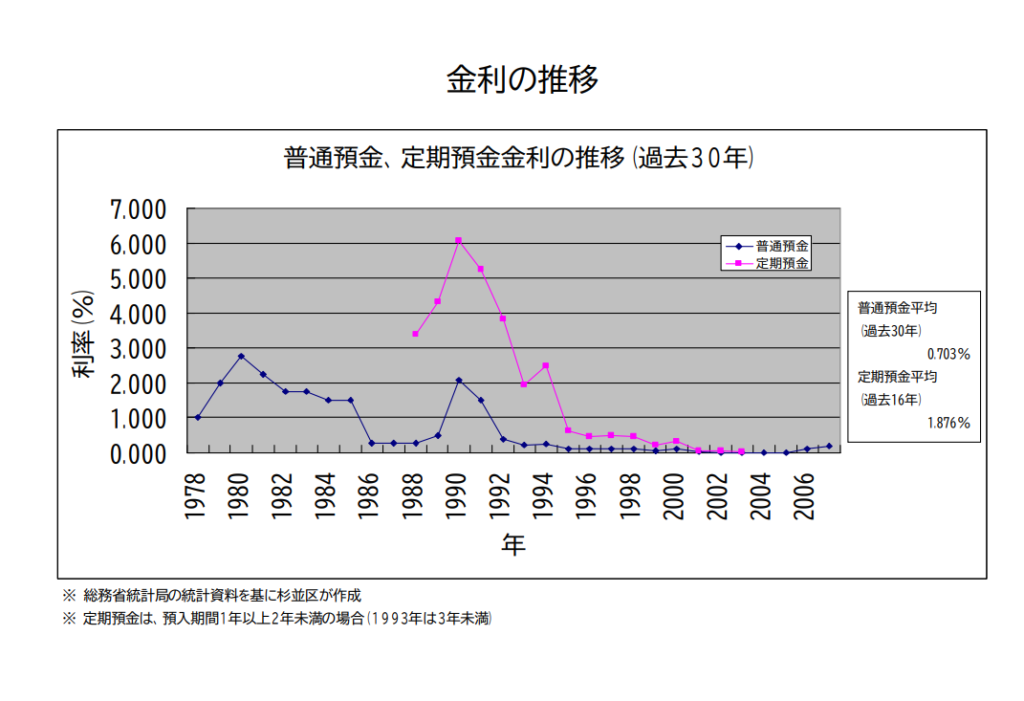

銀行金利は、1990年には年利6%まで上がっていますが、しかし、今は高くても0.3%であり、現代の低金利環境では、貯金だけではほとんど増えません。

例え1000万円を貯金しても、年3万円の利息しか得られません。

以下に銀行金利の推移を示します。

(引用:定期預金金利の推移(過去30年)/杉並区)

投資としての銀行預金は、リスクを避けたい人や、手元の資金を安全に保管しておきたい人に適していると言えるかもしれません。

銀行預金の総合評価

メリット

- 安全性、流動性が高い

- ATMなどで引き出せるので便利

デメリット

- 利息が低い

- 機会損失がある

- 銀行が倒産した場合、1000万円までしか保護されない

非推奨です。

ただし、ヘッジファンドへ投資するため資金をためるために、銀行預金を利用するのは最も賢い選択と言えるかも。

6 おすすめのリソース

この章では、私のブログ以外にも、信頼性の高い情報源を紹介していきたいと思います。

※こちらの内容も随時更新していく予定です。

6-1 勉強になる本

敗者のゲーム

この著作は、世界中で100万部を超える売上を記録した、資産運用に関する革新的なベストセラーです。

「市場と投資の本質」についての深い洞察を提供する投資哲学の名著として、長年にわたり世界中で読み継がれています。

多くの人が高値で購入し、低値で売却してしまうという経験から学び、市場の変動に振り回されずに重要な資産を保護する方法について解説しています。

その実現のための具体的な手段として、「インデックス・ファンド」への投資を詳細に説明しています。

富裕層のNo.1投資戦略

著者はフィンテック企業の創業者で、投資の世界の中で実際にどんな動きがあるのか、どんな商品やサービスが投資家から高い評価を受けているのか、リアルなデータと共に解説してくれます。

実証データと事実、そして学術的な投資理論を組み合わせて、今日の富裕層がどうやって資産を増やしているのか、その秘訣を明らかにしてくれています。

ハーバード大学基金や世界の超富裕層が支持するヘッジファンドを使った資産運用のコツも、日本の個人投資家向けに分かりやすく解説されています。

6-2 勉強になる動画

30分で判る 経済の仕組み Ray Dalio

レイ・ダリオによって作成された金融の教育動画です。

レイ・ダリオは、世界で最も成功した投資家の一人として知られ、ブリッジウォーター・アソシエイツの創設者です。

この動画は、複雑な経済の概念を分かりやすく解説し、一般の人々が経済の動きを理解しやすくすることを目的としています。

動画の中で、レイ・ダリオは経済の基本的な原則を説明し、どのようにして経済サイクルが動いているのか、そしてそれがなぜ重要なのかを解説します。

この動画は、経済学に関する専門的な知識がない人々でも、経済の動きを理解し、今日の世界で起こっていることの背後にある理論を把握することができるように設計されており、経済の仕組みを学ぶ上で非常に役立つと思います。

7 さいごに

情報過多の時代において正しい判断を下すことは容易ではありません。

しかし、情報を正しく理解し行動に移すことの重要性は、テクノロジーが進化するにつれて、今まで以上に高まっていきます。

情報の海に溺れないように、投資家を照らす灯台のような存在になれれば本望です。

投資に困ったら、ぜひ、当ブログの記事を参考にしてください。

私の投資人生なんかよりも、とにかく国内のヘッジファンド事情に興味があるという方は、以下記事を参考にしてみてください!

こちらは国内には数多くのヘッジファンドが存在しており、それらを網羅的に徹底調査し、各ヘッジファンドの特徴や評判をまとめた記事です!

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

ネット上でここまで詳しく書いているサイトはほとんどないはずです。

ぜひチェックしてみてください。

「よくぞここまで調べた!」と唸ること、間違いなし!のはず(笑)