- 投資に興味があるけど、めんどう。信頼できる専門家に任せたい

- 情報がありすぎて、どれが信頼できるのかわからない

- ヘッジファンドの詳細がよくわからないから知りたい!

これからヘッジファンドへの投資を検討しているあなたにとって、情報の過多やリスクへの懸念もあり、なかなか一歩踏み出せずにいるかもしれません。

私も、投資を始めたばかりのころは、詐欺まがいの投資商品に騙されたりして、合計で1200万円ほど擦ってしまった経験があります。

自分が詐欺に会うなんてこれっぽっちも考えていませんでしたが、当事者になってみると引っかかってしまうものですね、、、

しかし今は、過去7年に渡り平均年10.2%の利益を上げ続けています。

成功までの道のりは、試行錯誤の連続でしたが、その過程で得た本物のヘッジファンドの知識をここに記したいと思います。

この記事では、「ヘッジファンドへの投資」に関する初心者向けの情報から、ヘッジファンドの選定方法、おすすめのヘッジファンドなどをわかりやすくまとめました。

この記事を読むことで、初めてヘッジファンドに投資する人でも、ヘッジファンドの基本から選び方、リスクの管理方法まで、最短距離で理解できる内容になっています。

ただし、どこよりも調べて細かく書いているので、めっちゃ長いです。

これ読めばほかの記事は読まなくてもいいと思うレベルなんですが、まじで長いので気をつけてください笑!

あなたのヘッジファンド投資の成功に一歩近づける手助けとなれば幸いです。

目次

1 ヘッジファンドとは?

ヘッジファンドは、あなたのお金をファンドマネージャーと呼ばれる資産運用の専門家に運用してもらうことができるものです。

ヘッジファンドは、株式、債券、商品、外国為替市場、デリバティブ(金融派生商品)など、幅広い資産に投資をすることで、市場の変動に関係なく収益を生み出すことを目指しています。

要するに、あなたのお金を一番効率のいい投資方法で増やしますよってことですね!

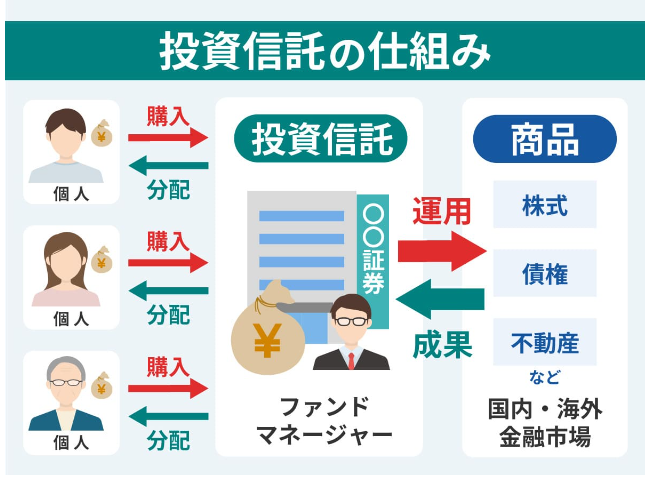

以下に簡単な概念図を示します。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

よく、投資信託と何が違うのかわからないという声を耳にするので、まずはそのあたりを説明していきたいと思います。

1-1 ヘッジファンドと投資信託との比較

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行います。

こちらも簡単な概念図を示します。

(引用:イーデス「投資信託とは?初心者にもわかりやすく解説!利益が出る仕組みも図解で簡単に説明」)

ヘッジファンドの概念図とほぼ同じですね(笑)

多くの投資家から資金を集め、その資金をプロのファンドマネージャーが株や債券などへ投資し、得られた利益を投資家に分配するという点で、ヘッジファンドと非常に似通った性質をもっています。

しかし、これらの商品には本質的な違いが存在しています。

投資信託は、アセットマネジメント会社に所属するファンドマネージャーが運用する一方で、ヘッジファンドは独立した運用会社が運用します。

さらに、リスク管理や投資戦略、手数料構造などでも大きな違いがあります。

以下に代表的な違いを表にまとめておきます。

| 比較項目 | 投資信託 | ヘッジファンド |

|---|---|---|

| ファンド マネージャー のレベル | 一般的なキャリアパス | 金融業界のエリート |

| 投資戦略 | 一つの商品につき一つの投資戦略 | 多様な戦略 |

| 対象投資家 | 一般投資家向け | 資産額が一定基準以上の認定投資家や機関投資家向け |

| 規制の厳しさ | 金融庁による厳しい監視が行われており、その自由度は限られる | 金融庁の規制が緩やかで、投資戦略やレバレッジの使用において大きな自由度を持っている |

| 投資の流動性 | 比較的高い(日々の基準価額で売買が可能) | 低い(解約制限、ロックアップ期間がある場合が多い) |

| 投資の 最低限度額 | 比較的低い(数万円単位で投資可能) | 高い(数千万円から数億円が一般的) |

| 手数料 | 比較的低い(運用手数料など) | 比較的高い(運用成績に応じたパフォーマンスフィーと管理手数料) |

| 運用の透明性 | 高い(定期的なレポートや開示資料が公開) | 低い(プライベートな運用のため、情報開示が限定的) |

| 税制上の 取り扱い | 一般的な投資信託に適用される税制 | 特定の地域や条件によって異なるが、しばしば税制上の優遇措置を受ける場合がある |

これだけではイメージがつきづらいと思うので、いくつかの項目をピックアップして、より具体的に説明していきます。

投資信託との比較① −ファンドマネージャーのレベル−

多くの人がファンドマネージャーと聞くと、華やかで非常に優秀なキャリアを想像するかもしれません。

このイメージは一般的にヘッジファンドのファンドマネージャーを指すイメージです。

彼らは、金融業界のエリートであり、数学や経済学の分野で非凡な才能を持つ者も少なくありません。

ハーバード大学のような一流大学を卒業したり、ゴールドマンサックスやバークレイズのような世界的に有名な銀行で経験を積むなど、高い教育水準と優れた実績を持っています。

中には天才数学者であったり、高校生になる頃には既に億単位の資産運用していた経歴を持つような選ばれし天才がファンドマネージャーを務めていることもあります。

一方、投資信託のファンドマネージャーは、より一般的なキャリアパスを歩むことが多いです。

彼らは良い大学を卒業し、就職戦争を乗り越えて、三菱UFJアセットマネジメントや野村アセットマネジメントのような有名企業で働いている平凡なサラリーマンです。

そこにどれほどの差があるのか、わかりやすく年収で比較してみましょう。

投資信託のファンドマネージャーの平均年収は1000万円未満とされています。

以下に平均年収を示します。

(引用:転職会議「ファンドマネージャの年収まとめ (給料/平均年収/企業名などを集計)」)

一方で、ヘッジファンドのファンドマネージャーの平均年収は、大体平均1億円前後と言われているようです。

また、世界のトップマネージャーたちの年収ランキングも以下にまとめてみました。

あまりにも桁違いですので、ピンと来ないかもしれませんが、参考までにご覧ください。

| 順位 | ファンドマネージャー名 | 年収 | ヘッジファンド名 |

|---|---|---|---|

| 1 | マイケル・プラット | 3000億円 | ブルークレスト・キャピタル・マネジメント |

| 2 | ジェームス・シモンズ | 2700億円 | ルネッサンス・テクノロジーズ |

| 3 | デビッド・テッパー | 2250憶円 | アパルーザ・マネジメント |

| 4 | ケネス・グリフィン | 2100億円 | シタデル |

| 5 | レイ・ダリオ | 1350億円 | ブリッジウォーター・アソシエイツ |

| 6 | イスラエル・イングランダー | 1300億円 | ミレニアム・マネジメント |

| 7 | ダニエル・ローブ | 1125億円 | サード・ポイント |

| 8 | スティーブ・コーエン | 1050億円 | ポイント72・アセットマネジメント |

| 9 | アンドレア・ハルボーセン | 900億円 | バイキング・グローバル・インベスターズ |

| 10 | クリストファー・ホーン | 900億円 | ザ・チルドレンズ・インベストメント・ファンドマネジメント |

資本主義社会では、優れた才能を持つ人々が資金が集中する場所へと集まる傾向があります。

そして、資金が豊富な場所では、さらに才能のある人材が引き寄せられるというサイクルが生まれます。

資産運用の世界においても、この傾向は顕著に見られるということです。

ヘッジファンドマネージャーたちは、さらにその中で、激しい競争を生き抜くことが求められます。

なぜなら、この業界では、成果が出せない者は顧客に満足してもらえず、資金が離れファンドの運用ができなくなるため、すぐに淘汰されてしまいまうのです。

そのため、長期にわたり業界で活躍しているヘッジファンドのファンドマネージャーたちは、金融の支配者と言っても差し支えないでしょう。

(引用:THRIVE Movement「スライヴ」)

投資信託との比較② −投資戦略−

投資信託とヘッジファンドの間には、運用方法に大きな違いがあります。

投資信託は、その投資先が商品によって定められており、ファンドマネージャーはこれらの枠内で運用を行います。

例えば、有名な「eMAXIS S&P500インデックス」という投資信託は、米国の時価総額が大きい主要500社に特化して投資を行います。

これにより、市場全体が低迷する際、特定の企業や業種へのシフトが難しく、価格下落の影響を受けやすくなります。

景気が良く、株の価格が上り調子であれば、問題ありませんが、リーマンショックやコロナショックのように、景気が後退するような時には、価格の下落の煽りを受けずにはいられません。

.png)

(引用:SBI証券HP/eMAXIS S&P500インデックスのチャート)※赤丸がコロナショックの時の下落です。

仮に、事前にリーマンショックやコロナショックといった金融危機が来ることが分かっていたとしも、投資信託という商品の性質上、ファンドマネージャーは米国主要500社以外に資金を投じる術がないのです。

金融危機が来ると事前にわかっていたとしたら、金融商品を空売りしたり、ゴールドなどの安全資産へ移行するなど、収益を生む方法がいくらでもあるにもかかわらず、損失を甘受するしかないのです。

もちろん、上記の図のように、長期投資を実践していれば、いつかは下落分を回復できる可能性は高いといえますが、相場に依存した受動的な投資法は、投資家にストレスがたまり、冷静な判断ができなくなり、底値で売却してしまうこともままありえます。

これに対して、ヘッジファンドは市場環境に応じて柔軟な運用が可能です。

ヘッジファンドは金融危機にも対応しやすく、市場の変動に左右されずに利益を追求することができます。

どんな状況であっても、損を甘受することは一切なく、市場に依存せず常に利益を追求する絶対利益追求型であるのがヘッジファンドということです。

ヘッジファンドとの一番の違いは、ここではないでしょうか!

投資信託はあなたのお金を一番効率のいい投資方法ではなく、制限された範囲で運用しますよってことなんです。

そして実際に、過去の大規模な金融危機の時でさえ、利益を上げたヘッジファンドは複数存在します。

上述した年収ランキングに登場したブリジウォーター・アソシエイツもその一つです。

ブルームバーグやロイター、インスティテューショナル・インベスターなどの主要な経済メディアが、同社へ取材し、リーマンショックがあった2008年にも9.5%のリターンを達成したと報道しています。

また、具体的なデータも見てみましょう。

以下の表は、1990年から2009年の20年間で、MSCI World Indexという世界株のイデックスファンドと、複数のヘッジファンドとのリターンや損失を比較した表です。

(引用:統計数理研究所「ヘッジファンド運用戦略の事後評価とリスク計測モデルの検討」)

データによると、MSCI World Index(世界株のインデックスファンド)の年間リターンは3.68%であったのに対し、一部のヘッジファンドは年間14%以上のリターンを達成しています。

また、最大損失率(ドローダウン率)も、世界株が約55%であったのに対して、ヘッジファンドは3%程度に抑えられていたということです。

このように、実際の長期のリターンとリスクのデータを見ても、ヘッジファンドは世界株に比べ、リターンが高く、リスクも抑えられていることが分かります。

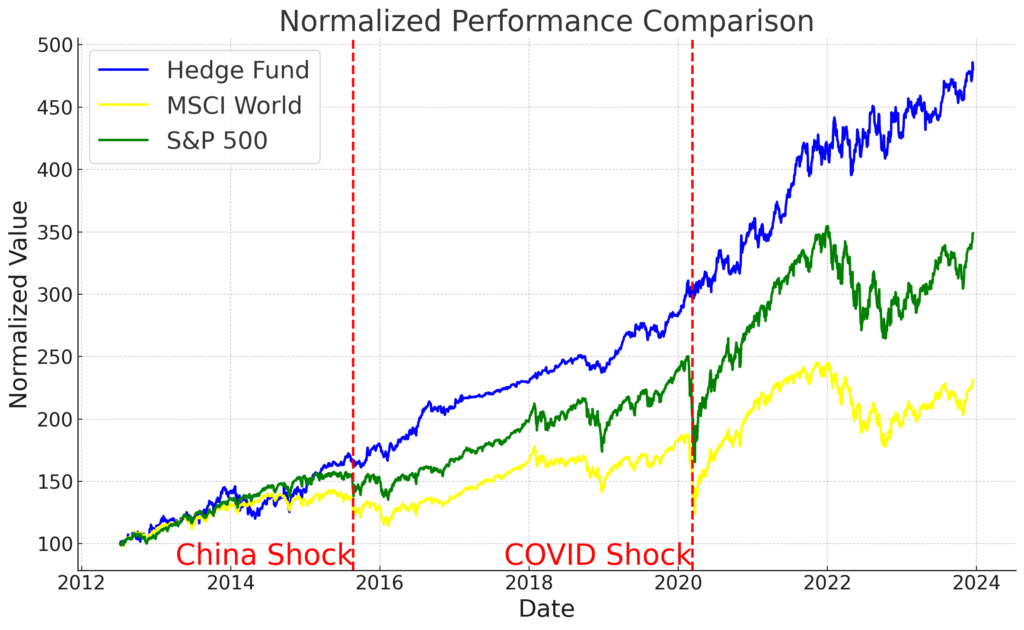

以下に2012年7月から2023年12月に至るまでのS&P 500(緑線)とMSCI世界株式指数(黄線)とヘッジファンド(青線)のパフォーマンスを比較した表を示します。

チャイナショック(2015年)、コロナショック(2020年)のタイミングには赤い縦線を引いています。

上記のように、チャイナショック(2015年)、コロナショック(2020年)のタイミングでも、ヘッジファンドは比較的安定したパフォーマンスを発揮しています。

株式市場の下落局面においても安定したパフォーマンスを提供してくれる投資商品は大変貴重です。

このような実績を上げることができる背景には、さまざまな投資戦略を採用できる柔軟性にあります。

株式、債券、不動産、為替市場など、さまざまな資産に投資するため、この多様性により、市場の異なる状況に適応でき、リスクを分散化し、高いリターンを狙うことが可能です。

ヘッジファンドのファンドマネージャーは、私たちには思いつきもしない戦略で資産を拡大してくれるのです。

我々のような一般人からしたら、投資はどこかギャンブルのように見えます。

しかし、ヘッジファンドマネージャーからすると投資は計算しつくされた戦略の上で行われるものであり、勝つべくして勝つものなのです。

これを直感的に理解するために、将棋やチェスのような戦略ゲームを想像してみてください。

一般人がこれらのゲームをプレイする際、なんの戦略もなくとりあえず動かしてみるといった駒移動があるでしょう。

しかし、プロの棋士やチェスプレイヤーにとっては、すべての一手に意味があり、勝利に向けた計画的な手順で進められているのです。

例えば、ヘッジファンドの具体的な戦略として、前述した「ロング・ショート戦略」という一般的な戦略があります。

「ロング(Long)」とは、株を買い、持ち続けることを指します。

ある企業の株を買って、その価値が上がることを見据え、しばらくホールドするスタイルで、これは一般的な株式投資のやり方です。

(引用:SBI証券ホームページ)

一方、ショート(Short)は、株を借りて売却し、将来の価格が下がることを期待して、株を買い戻すことを指します。

例えば、ある会社の株を借りて売り、その株価が下がると、安く買い戻して返すことができます。

この方法は、株価が下がることを期待する「逆張り」の投資スタイルです。

(引用:SBI証券ホームページ)

ロング・ショート戦略は、同時にロングポジションとショートポジションを持つことを指します。

つまり、ある会社の株を買いながら、別の会社の株をショートするのです。

この戦略は、市場が上昇しているときも下降しているときも利益を上げることができるメリットがあります。

このように常に両面に賭けているため、極端に大きな利益は期待できないこともありますが、市場の上げ下げに左右されない安定したパフォーマンスを発揮できる可能性が高くなるのです。

投資信託との比較③ −対象投資家の違い−

ヘッジファンドは私募ファンドに該当します。

金融商品には、大衆向けの公募ファンドと、限定的な私募ファンドがあります。

公募ファンドの代表例が、投資信託です。

投資信託は、証券口座があれば誰でも買える商品です。

証券会社などで、一般の人が買えるものなので公募ファンドと呼ばれています。

一般には募集しておらず、私的に募集しているから私募ファンドと呼ばれます。

そのため、投資信託のように金融庁による規制を受けずに自由度の高い投資戦略を実行することができます。

ただし、私募ファンドにアクセスするには、通常、特定の紹介やコネクションが必要であり、一般投資家が直接参加することは難しいことが一般的です。

投資信託との比較④ −手数料の違い−

ヘッジファンドは、投資信託よりも運用手数料が高いことが一般的です。

これは、ファンドマネージャーの専門知識と労力に対しての報酬をであると考えれば理解しやすいのではないでしょうか。

要するに、ヘッジファンドは「成功報酬を取る代わりに、高い運用益を出しますよ」という資産運用の請負人であると考えていただくと受け入れやすいかと思います。

例えば、投資信託の代表例として、全世界株式のインデックスファンドの信託報酬の安い順から並べてみましたが、高くても0.1%程度でした。

| 順位 | ファンド名(略称) | 信託報酬(税込) | 純資産総額(億円) |

|---|---|---|---|

| 1位 | 楽天インデックスオールカントリー | 0.0561% | 21.55 |

| 2位 | eMAXIS Slim全世界株式(オールカントリー) | 0.05763% | 16864.32 |

| 3位 | eMAXIS Slim全世界株式(除く日本) | 0.05772% | 3452.97 |

| 4位 | はじめてのNISA全世界株式 | 0.05775% | 12.17 |

| 5位 | SBIインデックス全世界株式 | 0.1102% | 1512.92 |

| 6位 | たわらノーロード全世界株式 | 0.1133% | 111.33 |

| 7位 | Smart-i全世界株式 | 0.1144% | 11.10 |

| 7位 | Smart-i全世界株式(除く日本) | 0.1144% | 5.50 |

| 9位 | SBI・V全世界株式 | 0.1338% | 327.51 |

| 10位 | 楽天・バンガード全世界株式 | 0.192% | 3793.65 |

信託報酬が極めて低いことが分かります。

最も手数料が高いものでも0.2%程度で、例えば100万円の利益があった場合、手数料はわずか2000円です。

その理由は、株価指数と同じ銘柄とウェイトでポートフォリオを構築するだけなので、ファンドマネージャーによる投資銘柄の調査や選択といった手間が不要といった点にあります。

一方ヘッジファンドは、こういった投資信託とは反対に絶対的に利益を追い求めるため、あらゆる金融資産の分析を行い、最も効率的なポートフォリオを構築するので、単純に人件費が多くかかってきます。

上述した年収ランキングに登場したブリジウォーター・アソシエイツのファンドマネージャーであるレイ・ダリオは、資産運用の情報収集及びリスク分析のために年間数千億円の経費をかけていると発言しており、投資信託のそれとは正反対です。

(引用:ウィキペディア(Wikipedia)「レイ・ダリオ」)

おまけ −投資信託の異様な現状−

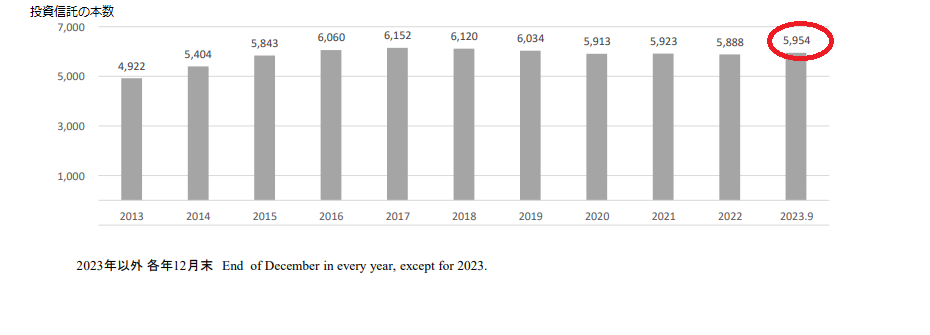

ちなみに、日本には約4000社の上場企業が存在し、それを上回る約6000本の投資信託が市場にあります。

そのため、日本市場にあふれる投資信託を研究していたら、それは個別株を研究する苦労と同様、もしくはそれ以上となってしまいます。

この中から最適な投資信託を選ぶのは非常に困難であると言わざるを得ません。

(引用:投資信託協会「投資信託の主要統計(2023年9月)」8ページ)

そのため、結局どの投資信託に投資すればいいのかという選択に、まず悩まされることになります。

投資をファンドマネージャーに任せられるはずが、結局上場企業よりも多い投資信託の中から、あなたが自ら投資商品を選ばないといけないという異常な状況が、いまの投資信託の現状です。

つまり、プロに委託しているように見えて、実のところほとんど自分で投資を行っているのと同じということです。

1-2 ヘッジファンドの弱点

ヘッジファンドが優れた投資手段であることを説明してきましたが、もちろんこれにも弱点は存在します。

投資の世界では、完璧な手法はあり得ません。

どんなに優れた投資方法も、それには必ずリスクや限界が伴います。

この原則に基づいて、ヘッジファンドのリスクや弱点にも目を向けてみましょう。

ヘッジファンドの弱点① −透明性の欠如−

ヘッジファンドは一般的に取引やポートフォリオの詳細を公開していません。

つまり、投資家は投資決定を下す際に、ファンドの基本的な運用方針などといった概略の情報に基づいて判断を迫られることになります。

また、ヘッジファンドに資金を投じた後、期間ごとに配布される報告書を通じて、ファンドの運用成績やポートフォリオの大枠に関する情報を受け取れることが一般的ですが、個々の投資対象や特定の取引の細かな詳細について完全に把握することは難しい場合が多いです。

それには主に以下の2点が理由として挙げれらます。

①市場への影響

②投資家への配慮

それぞれみていきましょう。

ヘッジファンドが保有する特定の銘柄リストが公開されれば、その情報を利用して株価が操作される可能性があります。

そうなると株価が本来の値段と乖離して、投資ファンドの運用にマイナスの影響を及ぼしかねません。

例えば、ヘッジファンドが大量の株式を売却する意向が事前に知られると、他の市場参加者がそれに反応して株価が変動する可能性がありますし、大量購入の情報が流れれば、需要が増えて株価が上昇することが予想されます。

さらに、上述したレイダリオの例のように、ヘッジファンドは大きな労力と費用をかけて市場調査をしていることが一般的です。

そのため、ポートフォリオの公開は、自らの競争優位性を低下させることにつながる恐れがあります。

このように、ヘッジファンドの動向が市場に与える影響が大きいため、ヘッジファンドは自らの取引情報を秘密にすることで、市場の影響を最小限に抑えようとするのです。

ヘッジファンドのクライアントには、自身の投資情報が公開されることを望まない富裕層や機関投資家が多く含まれています。

そのため、ヘッジファンドは投資家のプライバシーを尊重し、投資内容を公開しない方針を採っています。

これらの理由から、ヘッジファンドに投資する際には、投資先やリスクについて詳細を把握するのが難しいことがあります。

ヘッジファンドの弱点② −敷居の高さ−

ヘッジファンドへの投資には、相当な資金が必要です。

通常、何百万ドル以上、日本円に換算すると1億円以上の資産を持つ投資家でないとが参加できないことが多いです。

中には、アクレディテーションと呼ばれる、特定の基準を満たすことが求められる審査が設けられているヘッジファンドもしばしば。

たとえば米国では、ヘッジファンドは個人に対して勧誘・販売する場合、その対象は、「認定投資家」であるか「適格購入者」である必要があり、かつ購入者の合計が99 名以下であることが条件となっております。

| 認定投資家の条件 | 適格購入者の条件 |

|---|---|

| ・過去2 年間の収入が20 万US ドルを超えていて将来もそれが見込まれること ・配偶者との合算所得が年間30 万ドル以上あること ・家屋や自動車を除く純資産総額が100 万ドル以上 | ・既に500 万ドル以上の投資を行っていること ・自己および他の適格購入者たちの勘定で2500 万ドル以上の投資を行っている |

このように、投資家の条件や人数に制限が課せられているため、ヘッジファンド側も投資家を慎重に選ぶ必要が出てくるのです。

ヘッジファンドの弱点③ −ロックアップ期間−

ヘッジファンドには、投資したお金を引き出せない期間が設定されていることがあります。

これをロックアップ期間といいます。

ロックアップ期間が存在する理由として、ヘッジファンドは、長期間にわたる投資や複雑な取引を行うため、短期間での資金の出し入れがあると、投資戦略が狂ってしまう可能性が高いことが挙げられます。

ロックアップ期間の長さは、ヘッジファンドごとに異なり、数週間から数年にわたるものまでさまざまですが、一般的なヘッジファンドのロックアップ期間は、1年以上であることがほとんどです。

解約制限があると聞くとデメリットに感じてしまいますが、ヘッジファンドの投資戦略上、仕方のないことです。

ヘッジファンドの弱点④ −見極めの難しさ−

ヘッジファンドの世界には、残念ながら信頼性に欠ける運用者や詐欺師が潜んでいることがあります。

これは投資家にとって、由々しき問題です。

前述の通り、私自身も詐欺に騙された経験あります。。。

投太郎の失敗に興味がある方は以下記事を読んでみてください。

【投資の羅針盤】当ブログおすすめの投資手法の全貌とコンテンツ紹介!各投資商品についてのレビューもあるよ!

【投資の羅針盤】当ブログおすすめの投資手法の全貌とコンテンツ紹介!各投資商品についてのレビューもあるよ!

そして、投資詐欺の検挙件数は年々増加しており、決して軽視することはできません。

以下に投資詐欺の検挙推移を示します。

(引用:警察庁生活安全局「令和3年における生活経済事犯の検挙状況等について」)

このような背景を踏まえ、ヘッジファンドに投資する前には、投資詐欺から自身を守るための知識をしっかりと身につけることが非常に重要です。

おまけ −私が投資しているヘッジファンドについて−

私が投資している BMキャピタルは、投資家が通常直面する情報の不透明さを解消するアプローチを採用しています。

BMキャピタルが発行する「運用報告書」は、投資対象を具体的に理解しやすく記述しており、初心者にも親しみやすい内容になっています。

豊富な図表やグラフを用いることで、財務知識が乏しい方でもファンドの運用状況や投資戦略の背景を容易に把握できる工夫がされています。

購入の動機や売却に至った理由など、戦略的な判断の根拠を詳細に共有してくれる点は、透明性と教育的価値の高いサービスと言えるでしょう。

最小投資額は1000万円とアクセスしやすい設定であり、この金額以下での投資も相談に応じて柔軟に対応してくれる模様です。

資金の引き出しに対しても、ロックアップ期間を3ヶ月と短めに設定しており、投資家のニーズに応える姿勢を見せています。

興味がある方は以下記事を参考にしてみてくださいね!

BMキャピタルの評判と実態【最低この1記事だけ読めばOK!】

BMキャピタルの評判と実態【最低この1記事だけ読めばOK!】

1-3 ヘッジファンドの歴史

ヘッジファンドの起源は1920年代のアメリカにさかのぼるとされ、農業関連のリスク対策として開発された新しい投資戦略が起源とされています。

ヘッジファンドという用語が広く知られるようになったのは、1949年にアルフレッド・ウィンズロー・ジョーンズが設立した社会科学研究会がきっかけです。

彼は株式の買いと空売りを組み合わせるロングショート戦略を初めて導入し、これがヘッジファンドの原型となったそうです。

どれをヘッジファンドの起源とするかは所説あるようですね。

最初の年のリターンは17%と非常に好調で、その後も順調にリターンを積み重ねていたのですが、インターネットなどのメディアが発展していなかった当時、その活躍が世に知れ渡ることはなかったようで、1966年にFortune誌に紹介されたことで、広く世に知れわたることになりました。

この報道がきっかけで、ヘッジファンドブームが起こり、多くの新しいヘッジファンドが設立されました。

この時期、ジョージソロスも活躍を始め、彼のファンドは12年間で元本の45倍の成果を達成しました。

(引用:ウィキペディア(Wikipedia)「ジョージ・ソロス」)

1990年代にはロングショート戦略だけでなく、グローバルマクロ戦略やアービトラージなど新たな戦略が生まれ、市場はさらに活気づいていきます。

2000年代に入ると、ヘッジファンドは個人投資家だけでなく機関投資家にも注目されるようになり、資金の流入が加速しました。

現在、ヘッジファンドは世界で約600兆円の資産を運用しており、その規模は年々増加しています。

以下にヘッジファンドへの投資額の推移を示します。

(引用:HFR Youtubeチャンネルより「HFR Global Hedge Fund Industry Report Overview Q2 2021 | Hedge Fund Research, Inc. (HFR)」)

日本ではあんまり浸透していませんが、世界では常識になっているということですね。

下落相場でも利益が期待できる運用手法であるため、最近では、日本国内の機関投資家の投資先として人気急上昇中で、海外ではハーバード大学基金などもヘッジファンドに資産の33%の投資をしています。

以下にハーバード基金の投資先一覧を示します。

(引用:Harvard Management Company / 2021年)

2 ヘッジファンドの選び方

ここでは、ヘッジファンド選定のポイントの説明から、実際に私がどういった配分で投資しているのかを公開していきます。

投資先を検討する際の参考になれば幸いです。

2-1 ヘッジファンド選定のポイント

ヘッジファンドを選ぶ際には、運用会社の詳細な調査が欠かせません。

単に「利回りが高い」という理由だけで選択してしまうと、後悔することになる可能性があります。

ヘッジファンド選定時に注意すべき3つの主要なポイントは次の通りです。

①投資戦略を確認

②運用実績を確認

③詐欺に遭わないための知識を身に着ける

ヘッジファンドを選定する際の参考にしてみてくださいね。

ヘッジファンド選定のポイント① −投資戦略を確認−

ヘッジファンドを選定する際に最も重要なステップの一つが、そのファンドの採用している投資戦略を詳細に理解することです。

投資戦略を把握することによって、ファンドのリスクプロファイルや投資目的が明確になり、自身の投資目標との適合性を判断する基礎ができます。

大きく分けて以下の2パターンに分類されます。

| 長期的な安定リターンを目指す戦略 | 短期的な高リスク・高リターン戦略 |

|---|---|

| このような戦略は、市場の変動に左右されにくく、時間をかけて着実にリターンを得ることを目的としています。 分散投資や低リスクの資産に焦点を当てることが一般的です。 こうした戦略では、長期的な市場の成長に乗って利益を得ることを狙います。 | こちらは、短期間で高いリターンを目指すために高リスクの取引に挑む戦略です。 レバレッジ(借入れ)を利用した取引や、市場の急激な動きに依存する投資が含まれます。 これらの戦略は高い利益を生み出す可能性がありますが、同時に大きな損失を招くリスクも高まります。 |

短期的なトレードを好むヘッジファンドは、中には「高度なシステムトレードをしている」などと宣い実態は何をしているのかさっぱり不明であるといった場合もありますので、投資手法が明確になるまで、投資はやめておいた方がいいでしょう。

インターネットなどで調べる方法もありますが、実態が明らかではないので、実際にヘッジファンドの人間から直接説明を受ける機会を設けることを推奨いたします。

言うまでもありませんが、契約を急かしたり、時間をかけて考えることを避けるように圧力をかけてくるような営業スタイルをとっている場合もとても疑わしいです。

また、ヘッジファンドのファンドマネージャーが自分の資産を自身のファンドで運用するほど、戦略に自信をもっているかといった点も確認しておきましょう。

前述したヘッジファンドの起源とも言われるアルフレッド・ウィンズロー・ジョーンズは、自分の個人資産を全額自社のファンドに投資していました。

これはアルフレッド・ウィンズロー・ジョーンズの「ファンドマネージャーが自らのお金を賭すに値する戦略ではないとしたら、どうして顧客が信じてくれようか。」という信念からくるものでした。

そして、この考え方は現在でも一般的な評価基準となっているため、投資家がファンドを選ぶ際に重視するポイントの一つとしてとらえられています。

ちなみに私が投資しているBMキャピタルでは、社員の全員が自身の資産をBMキャピタルで運用しているそうです。

社員全員っていうのはすごいですね!

BMキャピタルについて詳しく知りたい方は以下記事を参考にしてみてください!

BMキャピタルの評判と実態【最低この1記事だけ読めばOK!】

BMキャピタルの評判と実態【最低この1記事だけ読めばOK!】

ヘッジファンド選定のポイント② −運用実績を確認−

ヘッジファンドを選ぶ際には、そのファンドマネージャーが過去にどのような実績を出してきたかを確認することが非常に重要です。

過去の実績が今後の成績に必ずしも影響を与えるわけではないですが、一定の安定性や実績があるファンドを選ぶことは、リスクを軽減しやすくなります。

少なくとも過去5年間の投資成績を確認し、高いパフォーマンスを発揮しているファンドマネージャーの率いるファンドを検討することをお勧めします。

ヘッジファンド選定のポイント③ −投資詐欺に遭わないための知識を身に着ける−

前述した通り、詐欺の被害はまるで時間のように、とどまることを知りません。

例えば、代表的な詐欺にポンジスキームというものがあります。

ポンジスキームは、投資を装いながら実際には投資活動を行わず、新しい投資家から集めた資金で初期の投資家への配当を支払う自転車操業の手法です。

この詐欺は、初期の投資家が高い利益を得ているように見せかけ、さらに多くの投資家を引き込みます。

しかし、このシステムは新しい投資家からの資金が途切れると崩壊し、最終的には詐欺師が大量の資金を持ち逃げする結果となります。

法律で禁止されているにも関わらず、ポンジスキームによる被害は絶えず発生しています。

ポンジスキームでは、以下のような甘い文句であなたを誘惑してきます。

(詐欺師の常套句)

・絶対に儲かる。信じられないような利益があなたにも手に入る。

・大勢の人々が参加し、その利益を享受している。

・ほとんどリスクがない。負けることはほぼありえない。

これらの甘言に惑わされないよう注意が必要です。

投資には常にリスクが伴いますので、必ず儲かるといった謳い文句や、年率30%以上確約といったような高利率の商品は、100%詐欺です。

なぜなら、世界一の投資家と謳われているウォーレン・バフェットでさえ、彼の長いキャリアの中で達成した年平均利回りが約20%程度であり、これが投資分野における類稀な成功例と言えるからです。

もし本当に年利30%の成果を保証する投資機会が存在するのであれば、それは投資史上前例のない成績であり、投資の常識を覆す革新的な成果であるということです。

なぜそういった驚異的な成果を約束する手法が、限られた情報源からのみ提供されるのか、その背景には疑問を感じざるを得ません。

投資においては、実際の市場の動向や成績に基づいた現実的な見込みをもとに冷静な判断を下すことが求められます。

2-2 ヘッジファンドのおすすめランキング

それでは、ここで投太郎がおすすめするヘッジファンドの発表をさせていただきます。

サクッと表形式でわかりやすくまとめてみました。

| 1位 : BMキャピタル | 2位 : タワー投資 | 3位 : みさき投資 | |

|---|---|---|---|

|  |  | |

| おすすめ度 | |||

| 代表者名 | 森山武利 | 藤原伸哉 | 中神康議 |

| 運用開始 | 2013年 | 1990年 | 2013年 |

| 投資対象 | 日本上場株式 | 日本上場株式 | 日本上場株式 |

| 投資戦略 | ・日本株ロングショート ・割安中小株式 ・アクティビスト | ・日本株ロングショート ・割安中小株式 | ・アクティビスト ・エンゲージメント投資 |

| 年間平均利回り | 手数料控除後10%前後 | 非開示 | 非開示 |

| 最低購入金額 | 1,000万円 | 不明 ※ おそらく法人や超富裕層のみが数億円単位で購入可能 | 不明 ※ おそらく法人や超富裕層のみが数億円単位で購入可能 |

| 紹介者 | |||

| メリット | ✅外銀出身の一流ファンドマネージャーが運用 ✅紹介者無しで1,000万円から購入可能 ✅底堅い運用を行っている | ✅年収100億円のサラリーマン、清原達郎氏が資産運用を行う | ✅「エンゲージメント投資」という考え方がファンド内にしっかり根付いており、それに沿った運用が可能 |

| デメリット | 安定運用を重視しているため、年間利回り10%前後とヘッジファンドにしてはリターンが控えめ | HPを閉鎖しているため紹介者経由でしか問い合わせ不可 | HPはあるが、おそらく法人や超富裕層向けの資産運用しか行っていない |

| 詳細記事 | 詳細記事 | 詳細記事 | 詳細記事 |

| 公式リンク | bmcapital.jp | なし | misaki-capital.com |

これまで紹介したヘッジファンド選択のポイントを満たしており、魅力的な投資結果を固く出し続けているBMキャピタルを1位とさせていただきました。

もっと詳しく知りたい方は以下記事をご覧ください!

国内のヘッジファンドを網羅的に徹底調査し、各ヘッジファンドの特徴や評判をまとめた記事も用意しています!

ネット上でここまで詳しく書いているサイトはほとんどないはずです。

「よくぞここまで調べた!」と唸ること、間違いなし!のはず(笑)

気になる方は下のリンクからどうぞ。

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

BMキャピタルは、運用の透明性や投資戦略の明確性に加えて、1000万円という手が届きやすい最低投資額や、3ヶ月という短いロックアップ期間を設けており、多くの投資家の要望に柔軟に応える設計となっています。

驚くべきことに、BMキャピタルは過去に一度も年単位での損失を出しておらず、過去6年間で資産を2倍に増やすという卓越した成果を達成しています。

さらに、平均して年間10%以上の利回りを実現しており、これは投資家にとって確かな魅力と言えるでしょう。

BMキャピタルは、投資家の理解を深め、信頼関係を築くために努力している点でも評価できます。

2-3 投太郎のポートフォリオ

- それで結局投太郎はどこにいくら投資してるの?

- 最終的にどういうポートフォリオが最適解なのかおしえてほしい

そう思ったあなたのために、私のポートフォリオを公開します。

私はBMキャピタルへの投資を中心として資産運用をしていますが、なにも自分の資産の全額をヘッジファンドに投入している訳ではありません。

全ての金融商品にはメリットとデメリットが存在するため、シチュエーションによって投資する金融商品を自ら選択し、組み合わせていくべきです。

私の2024年現在の不動産を除く流動資産は約1億3000万円です。

約7000万円をBMキャピタル、約4000万円は全世界株式市場全体のインデックスファンド、1000万円は趣味で私が好きな企業の株、残り1000万円は現金で持っています。

以下に円グラフでまとめてみました。

私の個人的な意見としては、余剰資金の30~50%までしかヘッジファンドに預けないと決めるのが良いのかなと思います。

2~3,000万円の余剰資金があってはじめて、ヘッジファンドを1,000万円分購入するようなイメージですね。

参考になれば幸いです。

3 ヘッジファンドまとめ

3-1 ヘッジファンドのメリットデメリット

ここで、ヘッジファンドへの投資について、再度メリットデメリットをまとめさせていただきます。

メリット

- ほったらかし運用が可能

- 世界最高クラスの頭脳を持ったファンドマネージャーが勝手に決めてくれる

- コロナショックのような経済危機に対する高度なリスクヘッジ

- 年利10%オーバーも現実的

デメリット

- 多少の手数料がかかる

- 最低投資額が高額(最低でも1000万円以上)

- 一定期間の投資したお金を取り崩しできないロックアップ期間があることがある

自身の投資方針に合っていると感じたら、上記のファンドランキングの中から、どれでもいいので一度話を聞いてみるのもいいかと思います。

私は、優秀なファンドマネージャーに資産運用を任せることで、独自に投資方針を決定するよりも優れた成果を得ることが可能だと考えています。

日本においては、ヘッジファンドへの投資がまだ一般的でないかもしれません。

しかし、実態を知ってしまえば、ヘッジファンドを知らない投資家から、羨望や妬みの対象になることもあるかもしれないとすら考えています。

3-2 日本のヘッジファンド投資の未来

ヘッジファンドは、世界中で資産運用の中でも最も高度な形態の一つとされておりますが、いままで日本では存在すら知られてなかった超マイナーな秘密兵器です。

多くの日本人投資家にとって、ヘッジファンドは未知の領域であり、そのリスクに対する懸念から手を出しづらい状況が続いていました。

しかし、インターネットの普及により、個人投資家も様々な投資に関する情報を容易に入手できるようになりました。

結果として、ヘッジファンドへの注目度も高まり、その存在感が日本においても着実に増してきています。

この動きは、日本の投資市場に新たな風をもたらす可能性があると言えます。

特に、大きな資産を持つ富裕層にとって、ヘッジファンドは他の投資商品に比べて魅力的なオプションとなりつつあります。

プライベートバンクや投資アドバイザーは、富裕層に向けてヘッジファンドを積極的に提案しています。

日本におけるヘッジファンド市場はまだ発展途中ですが、今後の成長には大きな可能性があると私は考えています。

4 さいごに

これまでにヘッジファンドについて、基本的な情報をご紹介してきました。

ヘッジファンド投資は、適切な選択とリスク管理が行われることが前提であれば、高いリターンを期待できる可能性があると考えられます。

ただし、投資には常にリスクが伴うため、自身の投資目標とリスク許容度をしっかりと見極め、信頼できるファンドマネージャーと戦略を選ぶことが重要です。

しかし、投資を行わないこと自体にリスクが存在することを理解することも重要です。

2024年現在、世界中で物価高騰とインフレが進行しており、資産を現金のまま保有していると、その価値は徐々に目減りしてしまいます。

総務省の発表によると、2023年9月の消費者物価指数は以下の通り上昇しました。

(引用:総務省統計局「2020年基準 消費者物価指数 全国 2023年(令和5年)9月分(2023年10月20日公表)」)

2020年から見ると6%も物価は上昇しています。

そして、この物価上昇は今後もしばらく続くと考えられます。

このようにインフレが起きると通貨の価値が下がるため、資産を貯金だけで持っている場合、資産が目減りしてしまうことになります。

これらは、コロナや戦争などの原因で、原材料の高騰のせいと言われていますが、そもそも、日本政府が目標としている年間2%のインフレ率を考えると、30年後には資産が半減している計算になります。

過去の物価と比較しても、1940年代と現代では物価の変動が顕著です。

当時のおにぎり1つが約5銭だったのに対し、現在は100円以上で購入することが一般的です。

1940年代の現金の価値は、現在の価値と比較しておよそ1/2000の価値になったということです。

このように時間の経過と共に通貨の価値が変わることを考慮すると、投資をしないことによるリスクが明らかになります。

このような状況を踏まえて、ヘッジファンドへの投資を検討することは、資産を守り、成長させるための一つの選択肢となり得ます。