- 激務の中でも、将来のために資産を増やしていきたい

- 投資に興味はあるけれど、何から始めればいいのかわからない

- リスクは抑えつつ、効率的に資産を増やしたい

- 資産運用のプロに任せたいけど、信頼できる相談相手がいない

医師であるあなたは、資産運用に関心はあるものの、どこから手を付けていいのか分からず、日々の忙しさに追われなかなか手を付けることができないという悩みに苛まれたことはありませんか?

医師のような専門職に就いている方は、専門外の投資について考える余裕がないことが現状かと思います。

私は医師ではありませんが、高校時代からの友人の中に医師が多く、彼らから度々資産運用についての相談を受けるものですから。

一般的なアドバイスとしては、インデックスファンドをコツコツ購入する方法が推奨されていると思います。

それは確かに間違っていないと思います。

しかし、医師のような高収入の方には、もっと適した選択肢があると私は考えています。

それが、ヘッジファンド投資です。

今回の記事では、なぜ医師の資産運用にヘッジファンド投資がおすすめなのかを深掘りしていきます。

ぜひ最後までお付き合いください。

そもそもヘッジファンドとは何かを最初にざっくり説明していきます。

ヘッジファンドとは、あなたのお金をファンドマネージャーと呼ばれる資産運用の専門家に運用してもらうことができるものです。

主な目的は、市場の上下に関わらず収益を上げることです。

これを達成するために、ヘッジファンドは株式、債券、商品、外国為替市場、デリバティブ(金融派生商品)など、幅広い資産に投資をしています。

要するに、あなたのお金を一番効率のいい投資方法で増やしますよってことですね!

以下に簡単な概念図を示します。

(引用:Media Argo「ヘッジファンドとは?魅力と注意点を専門家が簡単にわかりやすく解説」)

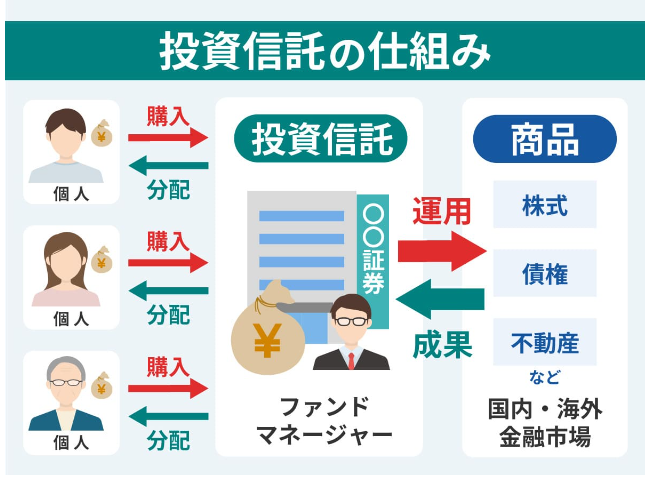

よく、投資信託と何が違うのかわからないという声を耳にするので、そのあたりも簡単に説明していきたいと思います。

投資信託は、多数の投資家から集めた資金を一つのファンドにまとめ、株式や債券などの様々な投資商品への投資を行います。

(引用:イーデス「投資信託とは?初心者にもわかりやすく解説!利益が出る仕組みも図解で簡単に説明」)

ヘッジファンドの概念図とほぼ同じですね(笑)

投資信託は、多くの投資家から資金を集め、その資金をプロのファンドマネージャーが株や債券などへ投資し、得られた利益を投資家に分配するという点で、ヘッジファンドと非常に似通った性質をもっています。

しかし、これらの商品には本質的な違いが存在しており、一番大きな違いは投資信託はあなたのお金を一番効率のいい投資方法ではなく、制限された範囲で運用するという点です。

以下に代表的な違いを表にまとめておきます。

| 比較項目 | 投資信託 | ヘッジファンド |

|---|---|---|

| ファンド マネージャー のレベル | 一般的なキャリアパス | 金融業界のエリート |

| 投資戦略 | 商品によって異なる | 多様な戦略 |

| 対象投資家 | 一般投資家向け | 資産額が一定基準以上の認定投資家や機関投資家向け |

| 規制の厳しさ | 金融庁による厳しい監視が行われており、その自由度は限られる | 金融庁の規制が緩やかで、投資戦略やレバレッジの使用において大きな自由度を持っている |

| 投資の流動性 | 比較的高い(日々の基準価額で売買が可能) | 低い(解約制限、ロックアップ期間がある場合が多い) |

| 投資の 最低限度額 | 比較的低い(数万円単位で投資可能) | 高い(数千万円から数億円が一般的) |

| 手数料 | 比較的低い(運用手数料など) | 比較的高い(運用成績に応じたパフォーマンスフィーと管理手数料) |

| 運用の透明性 | 高い(定期的なレポートや開示資料が公開) | 低い(プライベートな運用のため、情報開示が限定的) |

| 税制上の 取り扱い | 一般的な投資信託に適用される税制 | 特定の地域や条件によって異なるが、しばしば税制上の優遇措置を受ける場合がある |

ヘッジファンドについてさらに詳しく知りたい方はたい方は、以下の記事をご覧ください。

【安心最強ヘッジファンド投資の始め方】資産をほったらかしで拡大するための最善策!ヘッジファンド100社以上を調査した脱サラ投資家が伝授!

【安心最強ヘッジファンド投資の始め方】資産をほったらかしで拡大するための最善策!ヘッジファンド100社以上を調査した脱サラ投資家が伝授!

2 医師にヘッジファンドが向いている3つの理由

ここでは、なぜ医師がヘッジファンド投資に向いているのか、その理由を以下3つの観点から説明していきます。

①働いた方が効率が良いから

②まとまった投資資金を活かせるから

③専門知識へのアクセス

一つずつ詳しく見ていきましょう!

理由①働いた方が効率が良いから

医師という職業は、その専門性と社会的な需要の高さから、平均して高い報酬を得ることが一般的です。

この高収入により、医師は経済的に余裕を持ち、投資活動においても積極的な姿勢を取りやすいと考えられます。

例えば、医師の平均年収を見てみると、令和3年度は1,378.3万円となっています。

(引用:民間医局「医師の平均年収ランキング【年代・診療科・地域・経営母体別】」)

一方、世間のサラリーマンの2022年9月~2023年8月で計測された平均年収は以下の通りです。

(引用:doda「20歳~65歳の平均年収は?平均年収ランキング(年齢・年代別の年収情報)【最新版】」)

医療業界における医師の役割は、その専門性と社会的責任の大きさから、他の多くの職業と比較して顕著に高い報酬を反映しており、一人の医師が一般的なサラリーマン二人分以上の収入を得ているのが現状です。

このような高収入は、医師が対面する多様な経済的選択肢に対しても大きな影響を与える一方、医師という職業は、長時間の勤務が常であり、非常に忙しいことが知られています。

患者の診療、研究活動、継続教育など、その職務に要求されるタスクは多岐にわたり、これらに費やす時間とエネルギーは膨大です。

そのため、個人的な投資活動に充てることができる時間は限られており、多くの医師にとって、投資に関する深い知識を身につけたり、市場動向を日々追跡することは現実的ではありません。

ここで注目してほしいのがヘッジファンドなんです!

ヘッジファンドは、プロのファンドマネージャーが投資戦略の策定から運用に至るまで一手に担うため、医師は自分の専門領域に専念しながらも、資産の効果的な成長を期待することができます。

要するに、それだけ稼げるなら、投資でいい結果を出そうと奮闘し、投資の勉強に時間を費やすよりも、シンプルに沢山働いて、その運用は金融のプロであるファンドマネージャーに任せる、というお金の増やし方が最も効率的だということです。

理由②まとまった投資資金を活かせるから

インターネット上で資産運用について調べると、手数料がほとんどかからないインデックスファンドに関する情報がたくさん見つかるでしょう。

投資の専門家や経験豊富な投資家たちが、特に投資初心者向けにインデックスファンドを推奨しているのは、その利便性と効率性からです。

確かに、初めて投資を行う人々や少額の資金で投資を開始したいと考えている人々にとって、低コストで市場全体に投資できるインデックスファンドは理想的な選択肢と言えます。

しかしながら、医師のように一般的なサラリーマンの収入を大きく上回る高収入を得ている職業の人々は、数千万円という大きな投資資金を準備できるケースが少なくありません。

このような充分な資金を有する状況では、単にインデックス投資に留まるのではなく、より多様で高度な投資戦略を模索する価値があると私は考えています。

ヘッジファンドは、インデックスファンドとは違い、特定の高資産投資家層を対象とした非公開の投資ファンドであり、参加するには相当な資金が必要だからです。

ヘッジファンドへの投資は、通常、何百万ドル以上、日本円に換算すると1億円以上の資産を持つ投資家でないとが参加できないことが多いです。

また、ヘッジファンドに参加するためには、特定の基準を満たす必要がある「アクレディテーション」などの審査が設けられている場合もあります。

例えば米国では、ヘッジファンドが個人投資家に対して勧誘・販売を行う場合、対象となるのは「認定投資家」または「適格購入者」であることが必要であり、参加者の数にも制限があります。

| 認定投資家の条件 | 適格購入者の条件 |

|---|---|

| ・過去2 年間の収入が20 万US ドルを超えていて将来もそれが見込まれること ・配偶者との合算所得が年間30 万ドル以上あること ・家屋や自動車を除く純資産総額が100 万ドル以上 | ・既に500 万ドル以上の投資を行っていること ・自己および他の適格購入者たちの勘定で2500 万ドル以上の投資を行っている |

このような規制は、ヘッジファンドが投資家を選定する際の基準となっています。

日本においても、投資の門戸は高く設定されており、一般的にはヘッジファンド投資に手を出すことは難しいのが現状です。

しかし、医師としての高収入を背景に、これらの高いハードルを克服し、ヘッジファンド投資に参加する可能性を持っていること自体が、医師がヘッジファンド投資に適している理由の一つとなります。

医師として得られる高収入は、ただ生活を豊かにするだけでなく、資産運用の選択肢を広げ、個人の財務戦略においても大きなアドバンテージを提供するということです。

理由③専門知識へのアクセス

医療分野の専門家である医師は、その専門性の高さから医学に関する深い知識を有していますが、金融市場に関する専門知識は必ずしも豊富ではないことが多いです。

このような背景を持つ医師にとって、ヘッジファンドを利用することは、金融分野のエキスパートの知識と経験を活用する貴重な機会ともとれます。

一般的に、医師の社交圏は医療界の同僚や学友で構成されがちであり、金融業界の専門家との接触は限られたものとなることが多いのではないでしょうか。

ヘッジファンドは、専門のファンドマネージャーや金融アナリストが運用を担当しており、投資家はこれらのプロフェッショナルと直接やり取りする機会を持つことができます。

市場分析や銘柄評価の考え方、ポートフォリオ構築のノウハウ等について、理論だけでは得られない実践的な知見を効率的に学ぶことが可能となるでしょう。

3 ヘッジファンド選びのポイント

資産運用において、最も重要な原則の一つが「リスクとリターン」の理解

投資には成功の保証がなく、常に「リスク」が伴います。

この「リスク」とは、簡単に言えば、投資によって資金を失う可能性のことです。

例えば、株式投資では、株価が購入価格より下がることで損失が生じるリスクがあります。

一方で、「リターン」とは、資産運用によって利益を得る可能性を指します。

株式であれば、株価が購入価格を上回ることで利益を得られます。

重要なのは、リスクとリターンは相関関係にあるということです。

リスクが高い投資ほど、高いリターンを得るチャンスがあります。

株式のようにリスクが高い投資は大きな利益をもたらす可能性がありますが、逆に、預金のようにリスクが低い選択肢では、それほど大きな利益は期待できません。

資産運用を行う際は、自分自身がどの程度のリスクを受け入れられるかを考慮し、そのリスクレベルに見合ったリターンを期待できる投資を選択することが肝要です。

これは日常生活でも同じことが言えます。

例えば、移動する際に、事故のリスクを恐れて全てを徒歩で解決しようとは思わないでしょう。

投資にせよ、生活にせよ、時間やその他のリスクを注意深く考え、最も理にかなった選択をすることが求められます。

どのような時代や状況であっても、リスクは常に存在します。

大切なのは、存在するリスクを理解し、それをどう管理し、自分のライフスタイルや目標に適した選択をするかです。

投資の世界においても、リスクを避けるのではなく、それとどう共生していくかが重要な鍵となるのです。

それを理解したうえで、ヘッジファンドの選定を行う必要があります。

ヘッジファンド選定時に注意すべきポイントを以下の3つにまとめてみました。

①投資戦略を確認

②運用実績を確認

③詐欺に遭わないための知識を身に着ける

ヘッジファンドを選定する際の参考にしてみてくださいね。

ヘッジファンド選定のポイント① −投資戦略を確認−

ヘッジファンドを選定する際に最も重要なステップの一つが、そのファンドの採用している投資戦略を詳細に理解することです。

投資戦略を把握することによって、ファンドのリスクプロファイルや投資目的が明確になり、自身の投資目標との適合性を判断する基礎ができます。

大きく分けて以下の2パターンに分類されます。

| 長期的な安定リターンを目指す戦略 | 短期的な高リスク・高リターン戦略 |

|---|---|

| このような戦略は、市場の変動に左右されにくく、時間をかけて着実にリターンを得ることを目的としています。 分散投資や低リスクの資産に焦点を当てることが一般的です。 こうした戦略では、長期的な市場の成長に乗って利益を得ることを狙います。 | こちらは、短期間で高いリターンを目指すために高リスクの取引に挑む戦略です。 レバレッジ(借入れ)を利用した取引や、市場の急激な動きに依存する投資が含まれます。 これらの戦略は高い利益を生み出す可能性がありますが、同時に大きな損失を招くリスクも高まります。 |

短期的なトレードを好むヘッジファンドは、中には「高度なシステムトレードをしている」などと宣い実態は何をしているのかさっぱり不明であるといった場合もありますので、投資手法が明確になるまで、投資はやめておいた方がいいでしょう。

インターネットなどで調べる方法もありますが、実態が明らかではないので、実際にヘッジファンドの人間から直接説明を受ける機会を設けることを推奨いたします。

その際に、契約を急かしたり、時間をかけて考えることを避けるように圧力をかけてくるような営業スタイルをとっている場合もとても疑わしいです。

また、ヘッジファンドのファンドマネージャーが自分の資産を自身のファンドで運用するほど、戦略に自信をもっているかといった点も確認しておきましょう。

ヘッジファンドの起源とも言われるアルフレッド・ウィンズロー・ジョーンズは、自分の個人資産を全額自社のファンドに投資していました。

これはアルフレッド・ウィンズロー・ジョーンズの「ファンドマネージャーが自らのお金を賭すに値する戦略ではないとしたら、どうして顧客が信じてくれようか。」という信念からくるものでした。

そして、この考え方は現在でも一般的な評価基準となっているため、投資家がファンドを選ぶ際に重視するポイントの一つとしてとらえられています。

ちなみに私が投資しているBMキャピタルでは、社員の全員が自身の資産をBMキャピタルで運用しているそうです。

社員全員っていうのはすごいですね!

ヘッジファンド選定のポイント② −運用実績を確認−ついて

ヘッジファンドを選ぶ際には、そのファンドマネージャーが過去にどのような実績を出してきたかを確認することが非常に重要です。

過去の実績が今後の成績に必ずしも影響を与えるわけではないですが、一定の安定性や実績があるファンドを選ぶことは、リスクを軽減しやすくなります。

少なくとも過去5年間の投資成績を確認し、高いパフォーマンスを発揮しているファンドマネージャーの率いるファンドを検討することをお勧めします。

ヘッジファンド選定のポイント③ −投資詐欺に遭わないための知識を身に着ける−

前述した通り、詐欺の被害はまるで時間のように、とどまることを知りません。

例えば、代表的な詐欺にポンジスキームというものがあります。

ポンジスキームは、投資を装いながら実際には投資活動を行わず、新しい投資家から集めた資金で初期の投資家への配当を支払う自転車操業の手法です。

この詐欺は、初期の投資家が高い利益を得ているように見せかけ、さらに多くの投資家を引き込みます。

しかし、このシステムは新しい投資家からの資金が途切れると崩壊し、最終的には詐欺師が大量の資金を持ち逃げする結果となります。

法律で禁止されているにも関わらず、ポンジスキームによる被害は絶えず発生しています。

ポンジスキームでは、以下のような甘い文句であなたを誘惑してきます。

(詐欺師の常套句)

・絶対に儲かる。信じられないような利益があなたにも手に入る。

・大勢の人々が参加し、その利益を享受している。

・ほとんどリスクがない。負けることはほぼありえない。

これらの甘言に惑わされないよう注意が必要です。

投資には常にリスクが伴いますので、必ず儲かるといった謳い文句や、年率30%以上確約といったような高利率の商品は、100%詐欺です。

なぜなら、世界一の投資家と謳われているウォーレン・バフェットでさえ、彼の長いキャリアの中で達成した年平均利回りが約20%程度であり、これが投資分野における類稀な成功例と言えるからです。

もし本当に年利30%の成果を保証する投資機会が存在するのであれば、それは投資史上前例のない成績であり、投資の常識を覆す革新的な成果であるということです。

なぜそういった驚異的な成果を約束する手法が、限られた情報源からのみ提供されるのか、その背景には疑問を感じざるを得ません。

投資においては、実際の市場の動向や成績に基づいた現実的な見込みをもとに冷静な判断を下すことが求められます。

不当に高い利回りを謳う案件に対しては、特に慎重な検討を行い、投資の決定にあたっては、過度に楽観的な見通しに対する警戒を怠らないことが重要です。

4 医師におすすめのヘッジファンド

これまでヘッジファンドについての概要をご紹介してきましたが、ここからは、実際にヘッジファンドに参加するにはどうすればよいか、その方法について深掘りしていきます。

4-1 ヘッジファンドへのアクセス方法

そもそも金融商品には、大衆向けの公募ファンドと、限定的な私募ファンドがあります。

公募ファンドの代表例が、投資信託です。

投資信託は、証券口座があれば誰でも買える商品です。

証券会社などで、一般の人が買えるものなので公募ファンドと呼ばれています。

公募商品は多くの人が買ってくれるため、お金を集めやすいメリットがありますが、上述の通り、投資戦略には制限があり、ファンドマネージャーの裁量で独自の運用をするといったことはできません。

一方、ヘッジファンドは私募ファンドに該当します。

一般には募集しておらず、私的に募集しているから私募ファンドと呼ばれます。

そのため、投資信託のように金融庁による規制を受けずに自由度の高い投資戦略を実行することができます。

ただし、私募ファンドにアクセスするには、通常、特定の紹介やコネクションが必要であり、一般投資家が直接参加することは難しいことが一般的です。

- 俺にそんなコネクションないよ

- 結局ヘッジファンドには投資できないってこと?

そう思われた方も安心してください!

次の章では、日本におけるヘッジファンドをランキングに基づいてご紹介していきます。

特に注目していただきたいのは、ランキングで1位に輝いたヘッジファンドです。

このファンドは、特別な人脈や接点がない方でも参画可能な機会を提供しています。

4-2 おすすめヘッジファンドランキング

それでは、ここで投太郎がおすすめするヘッジファンドの1~3位を発表をさせていただきます。

| 1位 : BMキャピタル | 2位 : タワー投資 | 3位 : みさき投資 | |

|---|---|---|---|

|  |  | |

| おすすめ度 | |||

| 代表者名 | 森山武利 | 藤原伸哉 | 中神康議 |

| 運用開始 | 2013年 | 1990年 | 2013年 |

| 投資対象 | 日本上場株式 | 日本上場株式 | 日本上場株式 |

| 投資戦略 | ・日本株ロングショート ・割安中小株式 ・アクティビスト | ・日本株ロングショート ・割安中小株式 | ・アクティビスト ・エンゲージメント投資 |

| 年間平均利回り | 手数料控除後10%前後 | 非開示 | 非開示 |

| 最低購入金額 | 1,000万円 | 不明 ※ おそらく法人や超富裕層のみが数億円単位で購入可能 | 不明 ※ おそらく法人や超富裕層のみが数億円単位で購入可能 |

| 紹介者 | |||

| メリット | ✅外銀出身の一流ファンドマネージャーが運用 ✅紹介者無しで1,000万円から購入可能 ✅底堅い運用を行っている | ✅年収100億円のサラリーマン、清原達郎氏が資産運用を行う | ✅「エンゲージメント投資」という考え方がファンド内にしっかり根付いており、それに沿った運用が可能 |

| デメリット | 安定運用を重視しているため、年間利回り10%前後とヘッジファンドにしてはリターンが控えめ | HPを閉鎖しているため紹介者経由でしか問い合わせ不可 | HPはあるが、おそらく法人や超富裕層向けの資産運用しか行っていない |

| 詳細記事 | 詳細記事 | 詳細記事 | 詳細記事 |

| 公式リンク | bmcapital.jp | なし | misaki-capital.com |

魅力的な投資結果を固く出し続けているBMキャピタルを1位とさせていただきました。

もっと詳しく知りたい方は以下記事をご覧ください!

国内のヘッジファンドを網羅的に徹底調査し、各ヘッジファンドの特徴や評判をまとめた記事です!

ネット上でここまで詳しく書いているサイトはほとんどないはずです。

「よくぞここまで調べた!」と唸ること、間違いなし!のはず(笑)

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

日本国内ヘッジファンドおすすめランキング1~3位【紹介なしでも個人購入可!】

5 さいごに

医療の世界でのキャリア構築は、長い勉強期間と厳しい研修を乗り越え、専門的な知識と深い責任感を背負って実践されるものです。

その献身的な努力には敬意を表します。

しかし、忙しい毎日の中で、自分の経済的将来を考えることはしばしば後回しにされがちです。

日々の業務に追われる中で、財務計画や資産管理に目を向ける余裕は少ないのが実情ではないでしょうか。

この背景には、経済的な自立を目指す意欲はあるものの、どのようにして収益性の高い選択肢を見つけ出せばよいのか、情報過多で迷ってしまうという現実があります。

医療専門家としては、高い収入を得ながらも、適切な資産運用や税務対策に悩むことも少なくありません。

これらは医師が仕事の中で直面する一般的な不安や問題です。

現代の経済環境は常に変動しており、インフレの影響で、手持ちの現金や従来の貯金方法だけでは資産の価値を維持することが難しくなっています。

特に高所得者である医師にとっては、税金の負担も重く、効果的な税務対策と資産運用が求められます。

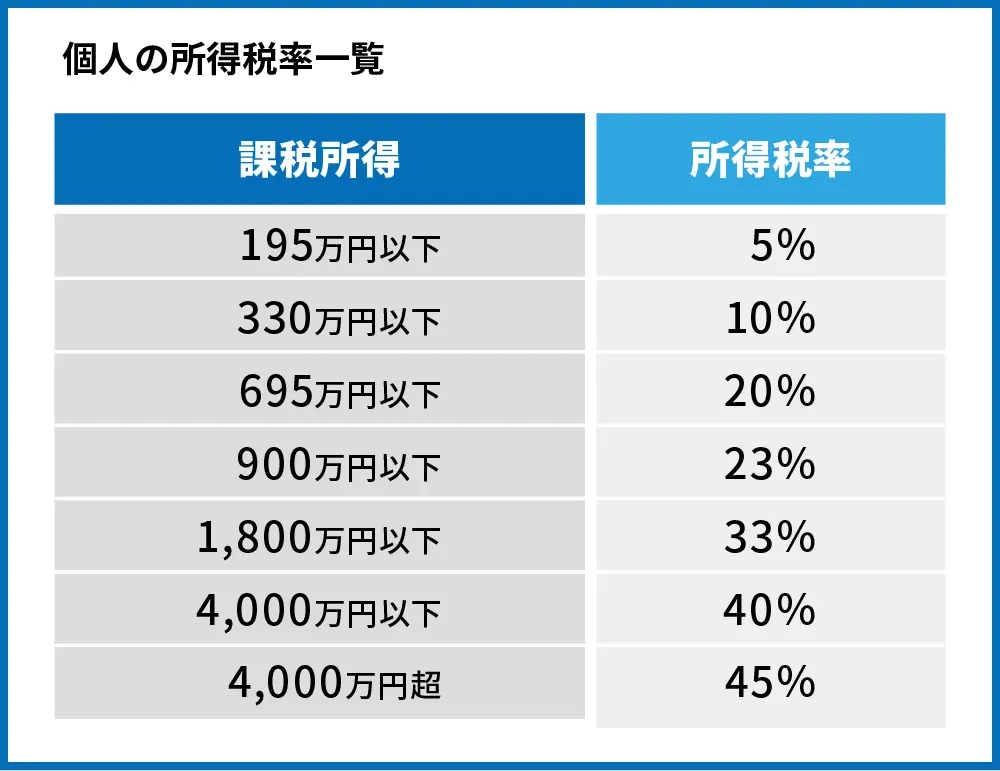

日本における所得税は累進課税制度に基づいており、所得が増えるにつれて税率も上昇します。

具体的に1000万円を超える所得を得ている医師がどの程度の税金を支払っているかの例を挙げましょう。

以下は所得税の税率表です。

(引用:武蔵コーポレーション株式会社ウェルスハック「年収別の所得税率表|税金を抑える3つの方法を紹介」)

仮に年収が1200万円の場合、日本の税制下では上記の税率が適用されることになりますが、33%程度の税金が所得から引かれることになります。

さらに別途住民税が10%かかるので、1200万円の所得に対して約516万円(1200万円の33%)が税金として支払われることになり、手取りは約684万円になる計算です。

この計算はあくまで概算であり、実際の税額は所得控除(基礎控除、配偶者控除など)や税額控除(社会保険料控除など)を適用した後のものになります。

したがって、実際にはもう少し複雑になりますが、このように高収入の医師は所得に応じて相当額の税金を支払うことになります。

このような状況では、ヘッジファンドへの投資を行い、資産を守りながら増やすことが重要になってきます。

多忙を極める医師でも、未来の経済的安定と資産の増加に向けて、投資戦略を見直すためのわずかな時間を見つけることが、長期的に大きな違いを生むことに繋がります。

信頼できる財務アドバイザーと相談し、ヘッジファンド投資の機会を探ることを検討してみてはいかがでしょうか。